2025-12-01 15:01:37

德風科技近期向港交所提交IPO申請,擬募資用于提升AI能力、研發、海外擴張等。公司是AIoT技術開發商,近三年半累計虧損約7.3億元,按2024年收入計,公司是中國第五大獨立專業AIoT服務提供商,但市場份額僅約1.8%。公司成立至今完成5輪融資,但在遞表前幾天,B輪融資入股的招商盈趣平價轉讓了股份。

每經記者|蔡鼎 每經編輯|文多

據港交所官網,北京德風新征程科技股份有限公司(下簡稱德風科技)近期向港交所首次呈交了IPO(首次公開募股)申請文件,這是德風科技去年10月份終止A股上市輔導后,再次謀求上市。

招股書顯示,德風科技擬將此次港股IPO募集資金用于如下方面:提升AI(人工智能)能力、開發工業機器人解決方案;研發;海外業務擴張;戰略投資、收購及業務投資;一般運營資金用途等。

《每日經濟新聞》記者梳理德風科技招股書發現,2022年至2024年及今年上半年,由于大部分收入來自國企與政府,公司的應收賬款和應收賬款周轉天數增長。今年上半年,在疊加季節性因素后,德風科技的應收賬款和應收票據為2.14億元,經調整平均貿易應收款項周轉天數為653天。

記者還注意到,雖然德風科技自成立以來完成多輪融資,累計融資超6.5億元,但就在11月10日——即德風科技遞表港交所的前幾天,B輪融資入股的招商盈趣轉讓了公司股份。入股約四年半,招商盈趣1分沒賺到,卻在德風科技IPO前離場了。

德風科技是一家AI賦能工業物聯網(AIoT)生產優化軟件解決方案技術開發商,業務為助其中國能源、制造及混合行業企業實現能效提升、運營、安全生產及可持續發展。

但德風科技的實際市場份額并不高。招股書援引弗若斯特沙利文報告稱,按2024年收入計,公司是中國第五大獨立專業AIoT服務提供商,市場份額僅約1.8%。

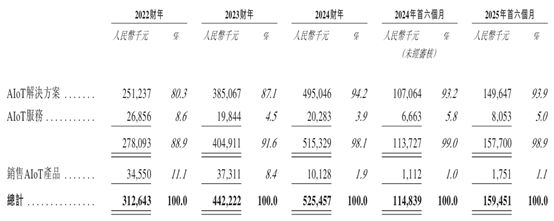

2022年至2024年各年度及2025年上半年(下簡稱報告期)內,德風新征程主要業務為AIoT解決方案(向客戶提供跨行業及行業特定的AIoT解決方案)、提供AIoT服務(向客戶提供維護及技術支持服務)和銷售AIoT產品。其中,AIoT解決方案在總收入中占比最高,報告期內均在80%以上。

圖片來源:德風科技招股書(申請版本)截圖

圖片來源:德風科技招股書(申請版本)截圖

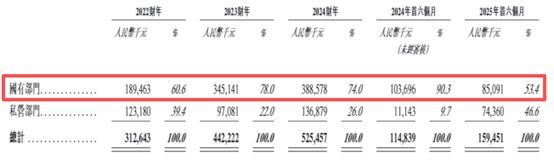

需要指出的是,德風科技報告期內的主要收入來自國有企業、政府機構等客戶,在2024年上半年,公司來自這些客戶的收入占比一度達到90%以上。

""

""

圖片來源:德風科技招股書(申請版本)截圖

按應用類型劃分,德風科技產品主要應用在能源管理和HSEQ(健康、安全、環境和質量)兩大領域。不過,報告期內能源管理的收入占比從2022年的50.3%降至2025年上半年的31.1%,同期HSEQ(健康、安全、環境和質量)的收入占比則從29.6%升至了60%。

招股書中,“自主”一詞出現了20余次,公司強調,其核心AIoT技術均為自主研發。同時,德風科技報告期內的“研發分包成本”分別為308.2萬元、10萬元、1710.1萬元和2069.3萬元。按今年上半年公司3810萬元的研發開支來計算,上半年其“研發分包成本”占比就超過50%。

德風科技報告期內各年度收入均為數億元,但公司各期均未實現盈利,近三年半時間里累計虧損約7.3億元。

""

""

圖片來源:德風科技招股書(申請版本)截圖

報告期內的持續虧損,與德風科技“贖回負債”的公允價值變動有關。據悉,德風科技向投資者授予贖回權,隨著公司估值上升,這些公司可能會回購的股份的公允價值也隨之增加。由于會計處理的規則,這種公允價值的增加被計為負債的增加,并記作虧損。

報告期內各年度,德風科技贖回負債的公允價值變動均上億元,大大影響了公司利潤。

德風科技同時稱,在2024年,公司已錄得經調整凈利潤(非國際財務報告準則計量)約550萬元。

《每日經濟新聞》記者注意到,德風科技報告期內對國企客戶的倚重,導致其收款時間較長。

具體來看,德風科技報告期內的應收賬款及應收票據分別為約1.12億元、1.55億元、1.67億元和2.14億元。同期,公司平均貿易應收款項周轉天數分別為139天、110天、112天和217天,而其經調整平均貿易應收款項周轉天數則分別高達182天、215天、315天和653天。

德風科技介紹,公司平均貿易應收款項及應收票據周轉天數延長,主要因國企、政府部門客戶的典型結算期限通常較長。報告期內,德風科技就貿易應收款項確認的減值虧損分別約600萬元、700 萬元、1070萬元和1610萬元。

據招股書描述,2022年~2023年,德風科技的第一大客戶是一家我國國有電網運營商。2024年,這家電網運營商降為第二大客戶。而到了2025年上半年,其已退出了德風科技前五大客戶之列,第一大客戶被神秘的“客戶H”取代,該客戶于2022年成立,注冊資本1億元,從事信息系統集成服務。 圖片來源:德風科技招股書(申請版本)截圖

圖片來源:德風科技招股書(申請版本)截圖

《每日經濟新聞》記者還注意到,在報告期內各期末,德風科技的流動資產分別為7.80億元、7.40億元、8.80億元和7.56億元,同期,公司的流動負債分別為2.39億元、14.3億元、17.98億元和17.14億元。可以看出,2022年以后,公司的流動負債便高于流動資產。

截至今年上半年末,德風科技的流動資產和流動負債差值高達9.58億元,而同期,公司賬上的現金及現金等價物僅剩4399萬元。

圖片來源:德風科技招股書(申請版本)截圖

圖片來源:德風科技招股書(申請版本)截圖

德風科技于2015年3月成立于浙江杭州,注冊資本1000萬元,最初由王清杰、滕學軍、董小冬三人分別持股44%、51%、5%。此后,經歷一系列股權變動,除王清杰以外的創始股東均已退股。例如,就在2015年年底,董小冬就將其5%股份以零代價全部轉讓給了王清杰。

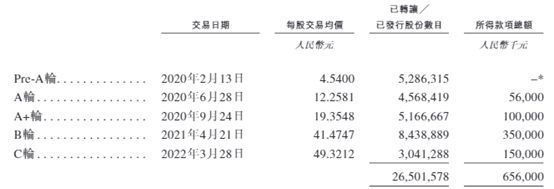

招股書顯示,德風科技成立至今已完成5輪融資,累計募資6.56億元。投資方包括云周創投、創新工場創投、招商局創新、上汽金石、交銀投資、中金傳化等機構。2022年3月份獲得C輪融資時,德風科技的投后估值為23.5億元,與2019年8月Pre-A輪投后估值1.2億元相比,大增18.58倍。

""

""

圖片來源:德風科技招股書(申請版本)截圖

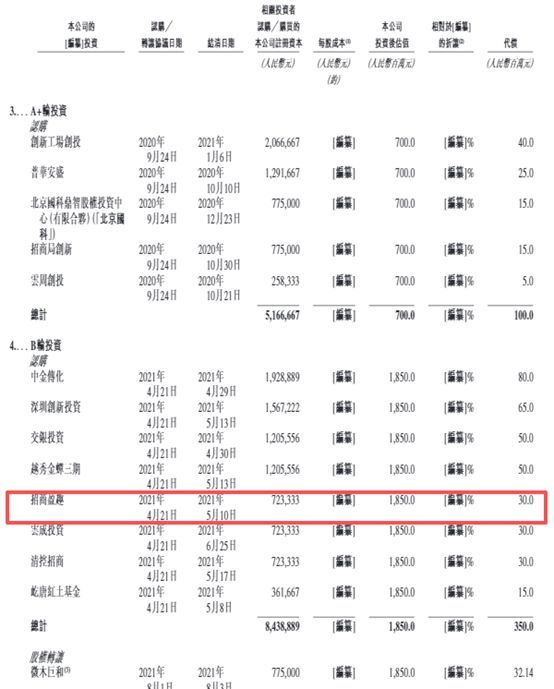

需要指出的是,就在德風科技11月中旬正式遞表的前幾天,一股東竟然以平價離場。

招股書顯示,根據日期為2025年11月9日的股份轉讓協議,招商盈趣同意將其持有的約72.33萬股股份轉讓給永康普華,轉讓代價為3000萬元,并已于 2025年11月10日全數結清。

有意思的是,招商盈趣是通過2021年4月21日德風科技的B輪融資入股的,入股代價恰好也是3000萬元。這也就是說,入股約四年半,招商盈趣1分沒賺卻在德風科技IPO前離場?

圖片來源:德風科技招股書(申請版本)截圖

圖片來源:德風科技招股書(申請版本)截圖

《每日經濟新聞》記者還注意到,德風科技于2022年完成股份改制。2023年10月,公司與中金公司簽訂了上市輔導協議,籌備在上交所科創板上市。然而,一年后的2024年10月,德風科技終止了與中金公司的上市前輔導委聘協議,并于近日向港交所提交上市申請。

對于從A股轉戰H股的原因,德風科技稱,此舉可使公司接入國際市場獲得可行的資金來源以支持業務發展,且便于吸引更多投資者。

IPO前,王清杰、天津動成長企業管理中心(有限合伙)和金龍杰合計持有德風科技44.4%的股份,為公司控股股東。云啟資本方面持股14.2%、創新工場持股8.6%、招商局創投持股7.4%。

針對公司“應收賬款及周轉天數高企” “短期償債能力” “招商盈趣在遞表前幾天匆匆以平價離場的原因”等問題,12月1日上午,《每日經濟新聞》記者向天眼查抓取的德風科技郵箱發送了采訪提綱(公司官網無法登入),但截至發稿未獲其回復。

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP