每日經濟新聞 2021-10-08 09:31:45

每經記者|王海慜 每經編輯|吳永久

國慶期間,外圍市場上演了一場“冰”與“火”的對決。一面是能源價格與通脹預期再度走強;另一面,在全球滯脹擔憂加劇下,權益類資產近期大多出現不同程度的調整。

據統計,今年國慶期間,外圍主要指數出現大幅震蕩,截至10月6日,日經225、韓國綜合指數、英國富時250等的跌幅都超過了2%。不過在10月7日,全球主要股指“漲”聲一片,恒生指數國慶期間累計上漲1%。

相比之下,國慶期間,以國際油氣價格為代表的商品市場行情卻持續紅火。作為“商品之王”的國際原油期貨價格在國慶期間延續了之前的強勢,其中WTI原油價格創出7年新高。與此同時,NYMEX天然氣期貨價格也正逼近2014年2月創下的高點。有觀點認為,受能源價格高企影響,今年四季度北半球或將迎來一個“昂貴”的冬天。

那么,令人擔憂的“滯脹”真的會來嗎?“能源危機”對國內經濟、A股市場的影響究竟會如何?周期股是否還值得配置?在這幾天,《每日經濟新聞》記者邀請了多位機構大咖對這些關鍵問題進行了一番深度解析。

國慶期間外圍股市大幅震蕩

據Choice數據統計,在今年國慶期間,外圍主要股指大幅震蕩。其中截至10月6日,日經225、韓國綜合指數、韓國KOSPI200、英國富時250等的跌幅都超過了2%。不過在10月7日,全球主要股指“漲”聲一片,恒生指數國慶期間累計漲1%。

事實上,自今年9月以來,外圍市場就持續呈現出一種弱勢格局。據Choice數據統計,2021年9月1日至10月6日,韓國綜合指數、韓國KOSPI200、英國富時AIM全股、英國富時250、瑞士SMI、瑞典OMXSPI、德國DAX、納斯達克100的累計跌幅都超過了5%。同期,在39個外圍主要股指中,只有9個指數實現上漲,占比僅為23%。

據中金公司策略團隊觀察,今年國慶期間,海外市場波動較大,周期跑贏成長。綜合來看,原油價格在供應擔憂下創新高,而受原油、天然氣價格大漲引發的“滯脹”憂慮影響,美債利率一度攀升至1.57%的高位,股市則大幅波動。從美股來看,受周期板塊的支持,道瓊斯與標普500指數略跑贏偏成長風格的納斯達克指數。受海外市場波動影響,港股先跌后漲,整個國慶期間,恒生指數小幅上漲1%,從板塊上看,也是能源、地產建筑、原材料、金融等周期板塊領先,而科技、醫藥、消費等相對落后。

值得注意的是,據東亞前海證券統計,國慶期間公布的海外通脹數據反映發達經濟體通脹高企:8月美國PCE同比為4.26%,增幅創1991年以來最大;核心PCE同比為3.62%。受能源價格推動,歐元區9月HICP同比增長3.4%,創2008年9月以來新高;9月HICP環比增長0.5%。

對于A股市場會在多大程度上受到外部政策環境帶來的新擾動,招商基金研究部首席經濟學家李湛告訴記者,“我們認為國內市場短期受影響有限,主要有兩個原因。第一,經濟復蘇節奏的不同導致我國和主要發達國家出現了‘政策差’,在‘以我為主’的政策思路下,預計我國政策不會強行與海外‘掛鉤’。第二,目前中美利差較厚,中美匯率亦處于舒適區,貨幣政策方向并沒有因為外部政策收緊而立即調整的必要。”

(截至北京時間10月7日22:48)

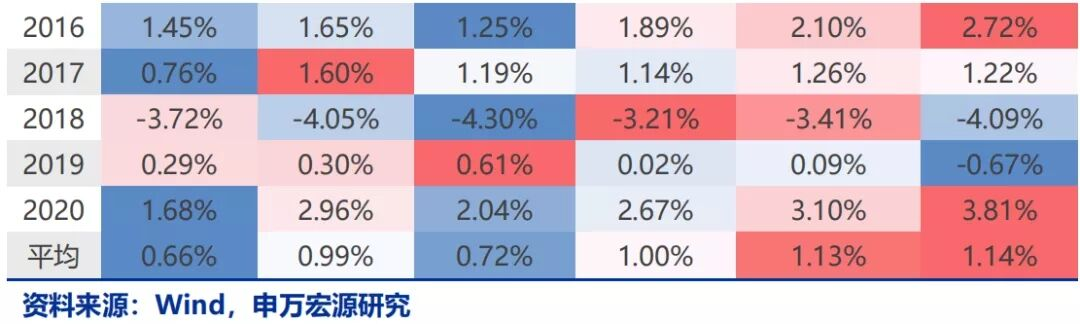

此外,從歷史數據來看,國慶之后第一個交易日,漲多跌少。通過對比近11年間國慶前后市場的漲跌幅數據發現,節前賣出、節后買入的特征尤為明顯,節后5日滬指上漲概率達80%。

歐洲天然氣驚現史詩級暴漲

相比外圍主要股票市場的大幅震蕩表現,今年國慶期間,作為“商品之王”的國際原油期貨價格怎一個“燃”字了得,其中在國慶期間,WTI原油價格多次創出7年新高,布倫特原油價格則多次創出3年最高。此外,國際天然氣期貨價格也是屢創新高。

A

WTI原油價格創7年新高

10月4日,“OPEC+”會議上各成員國部長們批準11月增產40萬桶的計劃,超出市場預期,油氣價格應聲上漲。WTI原油一度創出7年以來油價新高,布倫特原油也一度創出3年最高。

(截至北京時間10月7日22:51)

對此,光大證券化工團隊日前分析指出,“OPEC+”會議維持原有增產計劃超出市場預期,利好油價上漲。隨著原油需求端的持續復蘇,原油市場呈現出供不應求格局,此前市場預期“OPEC+”將于11月加大增產力度,此次“OPEC+”會議維持原有增產計劃超出市場預期,利好油價上漲。一方面,“OPEC+”增產有序且需求持續復蘇,原油供需格局良好;另一方面,今年天然氣價格持續上漲,也進一步推動了作為天然氣替代能源的原油的價格上漲。10月4日,布油上漲1.98美元,漲幅為2.5%,報收81.26美元/桶,升至2018年以來的最高水平。

B

荷蘭天然氣期貨最高漲近10倍

數據顯示,近階段國際天然氣價格始終維持上漲態勢,冷冬預期有望加速天然氣價格上漲。10月4日,NYMEX天然氣期貨價格上漲3.51%,漲至5.816美元/百萬英熱。10月5日,NYMEX天然氣期貨價格大漲9.78%,漲至6.33美元/百萬英熱。

值得注意的是,最近1年,被視為歐洲天然氣價格風向標的TTF基準荷蘭天然氣期貨最高漲幅近10倍,最近一年英國天然氣期貨也漲幅較猛。

不過由于俄羅斯方面表態,將增加歐洲市場的天然氣供應,10月6日,國際天然氣價格出現大幅回調。10月6日,NYMEX天然氣期貨價格大跌9.47%,基本回吐了此前兩天的漲幅。

(截至北京時間10月7日22:51)

盡管如此,目前NYMEX天然氣期貨價格正逼近2014年2月創下的高點的趨勢并沒有改變。據統計,今年來,NYMEX天然氣期貨價格的累計漲幅接近130%,而WTI原油的累計漲幅只有60%左右。

《每日經濟新聞》記者在采訪中發現,目前一些機構人士,對俄羅斯在短期內能否增加天然氣供應存在疑慮。

國海證券首席經濟學家、總裁助理陳洪斌向記者表示,一方面是因為俄羅斯今年本國的天然氣消費量就比較大,另一方面是因為俄羅斯“北溪2號”天然氣項目受到制裁(盡管“北溪2號”項目即將完工,在歐盟內部仍然猶豫不決),而俄羅斯現有的天然氣運力負荷基本已經達到上限。

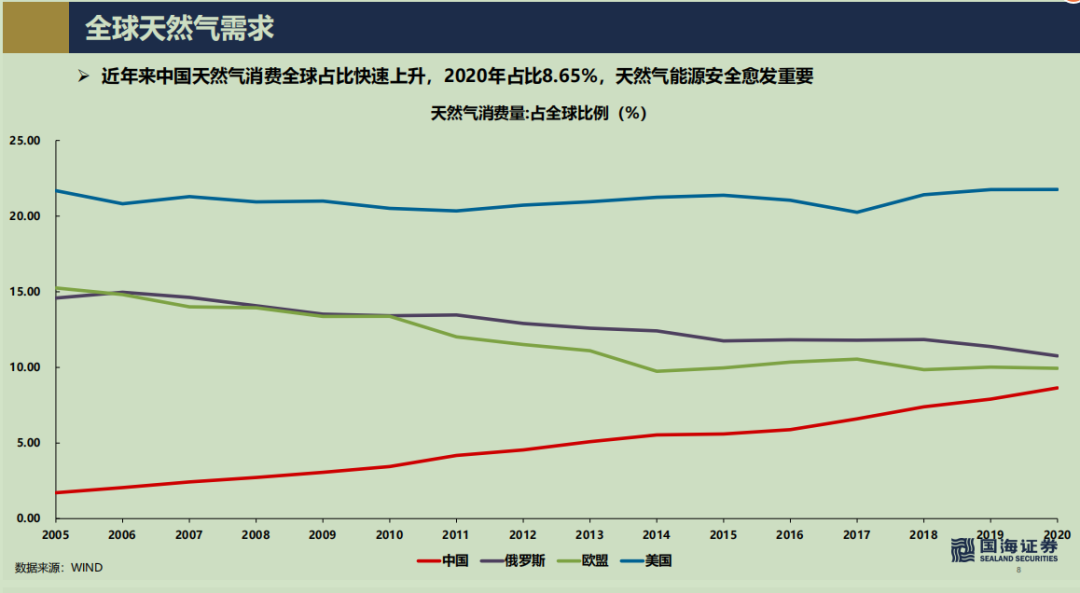

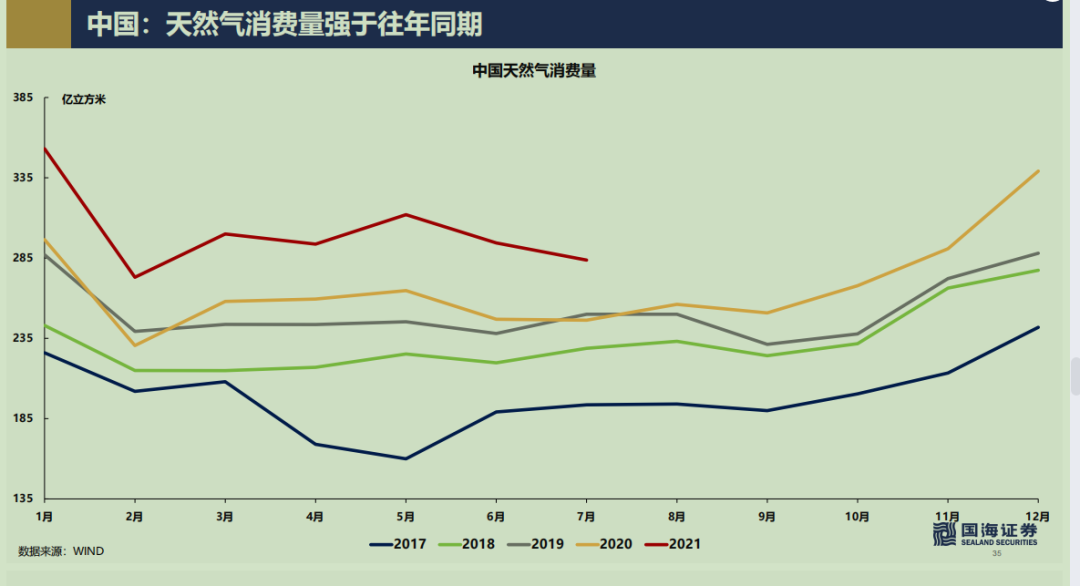

“另外,今年中國天然氣的供需缺口達到歷年之最,而且現在中國天然氣的對外依存度超過了40%。我們的天然氣進口還是以LNG進口為主,LNG的問題就在于對供給方而言它的靈活性太大,對需求方而言存在供給安全上的隱患,不像管道比較偏剛性。”陳洪斌指出。

市場上,還有一些主流機構明確看漲今冬的天然氣價格。光大證券化工團隊分析指出,海外天然氣成本的上漲成為我國此次天然氣價格上漲的重要推動力。隨著冬季傳統旺季來臨,天然氣需求將進一步提升,海外天然氣行業供需錯配或將加劇,海外天然氣價格或將持續上漲,疊加國內天然氣供需錯配明顯,冷冬預期或將加速我國天然氣價格上漲。

C

國內煤炭為何出現供不應求?

相比對油氣的進口依賴,長期以來我國對煤炭基本能實現自給自足,然而今年就連煤炭也出現了供不應求的情況。今年9月,動力煤期貨價格大幅上漲60%。

中金公司宏觀團隊在最新發布的9月經濟數據前瞻中指出,冬儲煤季煤炭供不應求狀況或將加劇,此前8月印尼政府對未履行國內市場義務的煤企實行限制出口,全球煤炭供應緊張亦推高進口煤價,而在安全生產、碳減排的背景下,煤炭產能增加速度不快。

此外,在一些行業人士看來,此次國慶期間,山西的暴雨也會對煤炭的供應形成一定干擾。

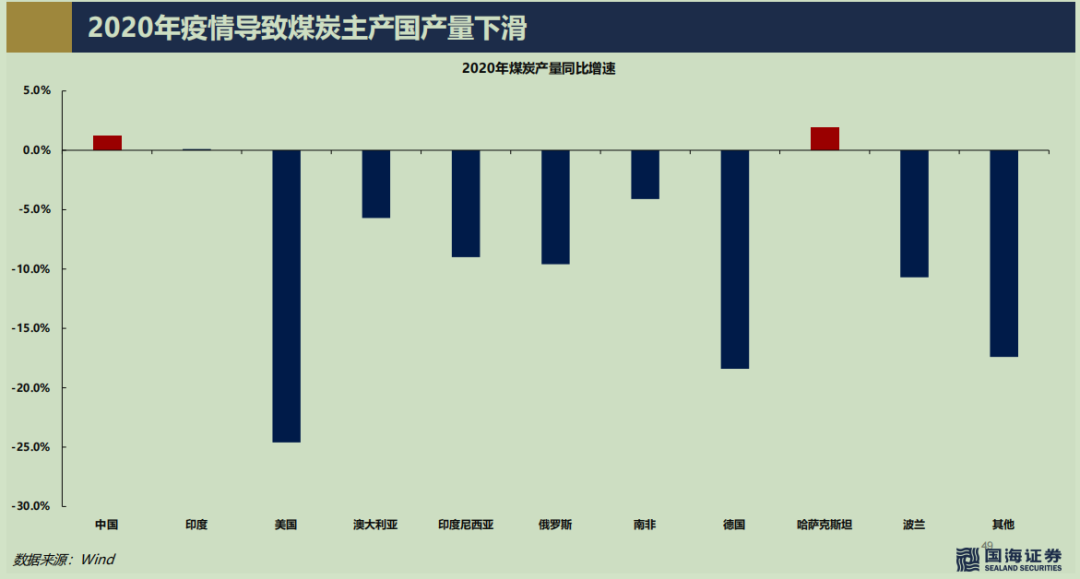

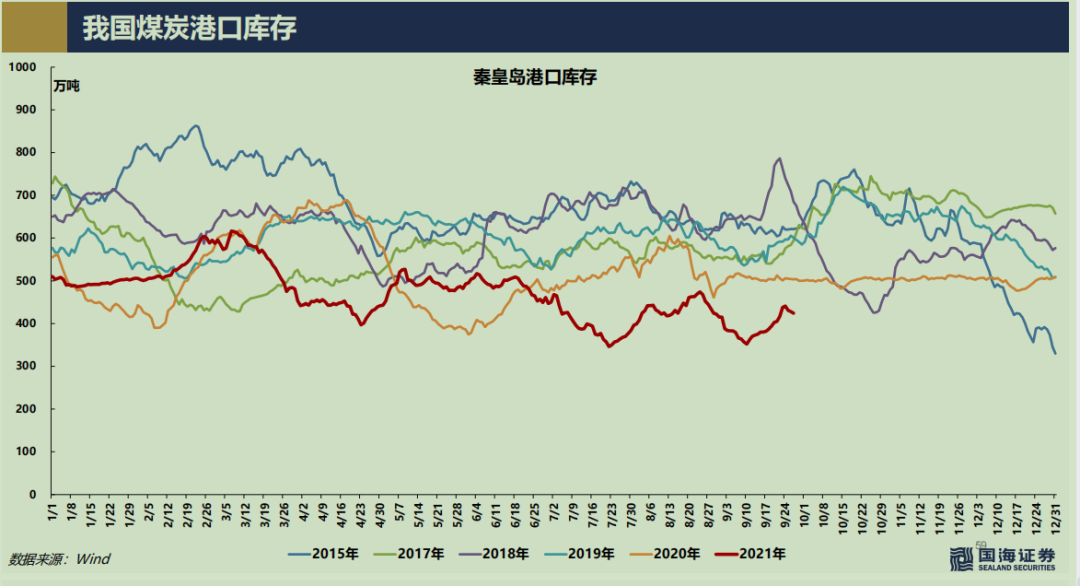

圖片來源:國海證券

陳洪斌表示,雖然今年8月,國內煤炭的生產已經出現了反彈,但問題是,煤炭消費量增長的速度更快,從今年電力消費的結構上來看,主要是工業用電增長的速度遠遠超過了往年。這主要是因為全球的疫情導致了全球大量的工業生產訂單涌向中國,致使今年中國工業用電需求量的上升。

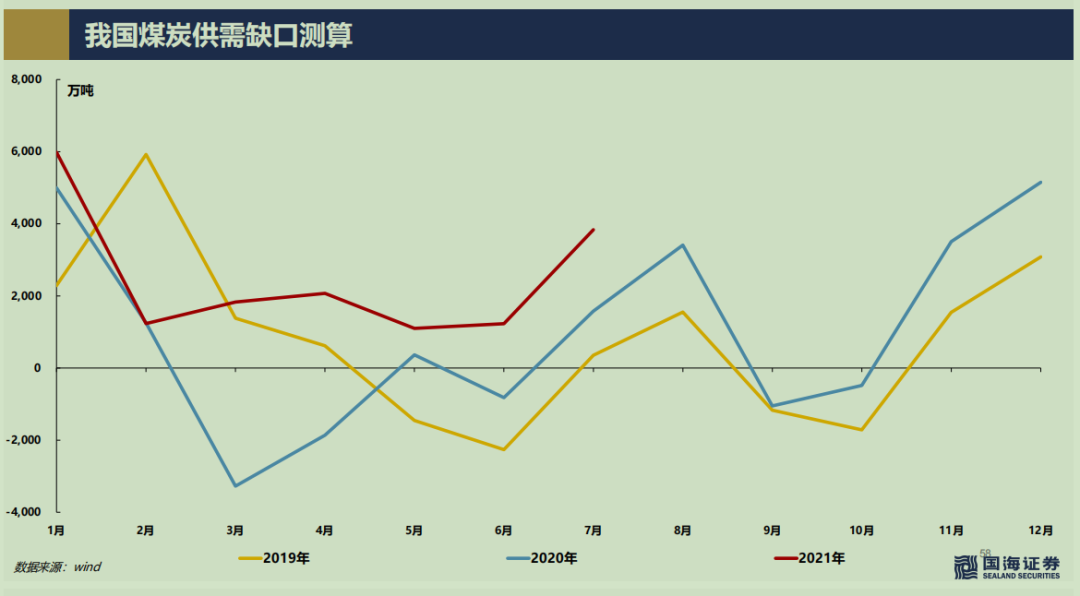

圖片來源:國海證券

他指出,在這樣的背景下,目前我國煤炭的供給缺口可謂達到極值,比如港口的煤炭庫存量已經達到近些年來的最低點,與此同時煤炭價格也達到了歷史最高點,雖然國家采取了限電等措施,但是距離彌補現在的煤炭的供需缺口還是有一定差距。

“在現在這種供不應求的格局下,目前國內的煤炭產能利用率接近歷史的巔峰狀態。盡管當前政策希望煤炭企業盡快擴大產能,但短期來看還有難度,因為任何一家煤炭企業要想擴大產能,需要增加資本開支,然而在永煤事件之后,煤炭企業的融資出現了困難。”陳洪斌對記者表示。

D

BDI指數持續上漲 創下十年新高

此外,國慶期間,干散貨海運指數的持續上漲也值得關注。據華創證券交運團隊統計,截至10月5日,BDI指數收于5409點,較9月均值上漲26%。9月底以來BDI突破并持續站穩5000點,創下十年新高。其中BCI收于9752,較9月均值上漲49%,是拉動BDI上行的主要動力,環比上周亦上漲17.2%。

對此,華創證券交運團隊分析指出,短期看,好望角船型Capesize運價表現強勁帶動BDI運價指數大幅上漲。中期看,BDI運價至少2~3年上行周期已開啟,運價或保持景氣區間內震蕩上行。

華創證券交運團隊認為,“運價上漲—船東訂船增加—供給釋放運價下跌”的供給周期將在船廠船臺受限、環保約束下拉長,預計本輪散運行情持續性將會強于過往。

申萬宏源交運團隊日前在發布的觀點中表示,近期干散BDI指數持續超預期,明年全球復工復產會繼續推動干散貨運的需求。

“滯脹”、“能源危機”真的會來嗎?

從上述情況來看,今年國慶期間,海外資產波動加劇,商品市場與權益市場分化顯著。一邊是,原油站上80美元/桶,引領商品與通脹預期再度走強。另一邊,在全球滯脹擔憂加劇下,全球權益類資產近期大多出現不同程度的調整。

據記者觀察,“滯脹”二字已成為最近市場各大機構熱議的焦點之一。國泰君安宏觀團隊日前發布觀點稱,2021年先后發生于美國德州和歐洲的能源危機凸顯了新舊能源轉型的陣痛,疊加疫情刺激的后遺癥,短期難以有效解決供需矛盾。全球能源價格大漲進一步助推通脹,疊加經濟復蘇放緩且不均,海外經濟體面臨類滯脹接力,或將對外部政策帶來擾動。

國海證券首席經濟學家、總裁助理陳洪斌接受采訪時,向記者詳細分析了當前市場對“滯脹”擔憂由來的原因和“滯脹”未來的演化前景。

他表示,“我們要想判斷滯脹能持續多長時間,首先就要判斷,這輪能源短缺、能源危機還會持續多長時間?因為滯脹主要是能源危機帶來的。”

在陳洪斌看來,這輪的能源危機主要是出在天然氣和煤炭的供需問題,相比之下,石油的供需情況還不能算是危機。而造成目前全球天然氣供給出現問題的原因主要有四點:

圖片來源:國海證券

首先,最重要的影響因素就是疫情,疫情對全球的能源供給產生了比較大的影響,而對于需求的影響卻沒有那么大。比如,今年來全球主要的天然氣供給國都出現了產量下滑。

第二、在推進碳中和的背景下,全球對能源的偏好共同傾向于風電、水電、光伏這樣的可再生能源和天然氣這類清潔能源。但是可再生能源的普及需要長周期的能源基礎設施建設,現在短端上最容易達到碳中和標準的就是天然氣,這也導致當下天然氣在能源領域成為了“大眾情人”。

第三、緣于現在全球海運能運比較緊張,海運價格屢創新高。

圖片來源:國海證券

第四、在疫情全球蔓延的背景下,全球供應鏈更加依賴中國。而我們之前也沒有這種計劃和準備,那么這就會導致在短端突然要增加大量的工業產能,每一份的商品就要對應每一份的工業產能,每一份的工業產能又要對應每一份的能源消費,而每一份的能源消費又對應著每一份的能源基礎設施,基礎設施還要對應著能源產地的供給。而能源基礎設施的建設周期都是很長的,這也是造成這一波能源緊張的一個更深層次的原因。

對于當前全球性能源短缺的“可持續性”,陳洪斌分析認為,在短期之內都很難緩解,可能還要持續很長一段時間,預計今年四季度北半球將迎來一個“昂貴的冬天”。

東亞前海首席策略分析師易斌則向記者坦言,展望四季度,隨著北半球即將迎來冬季用煤和用電高峰,石化品短缺的局面短期難以化解。經濟重啟帶來的供需缺口與強勢能源價格將繼續推動海外通脹處于高位,與此同時能源供給短缺與價格高企也將對工業生產與經濟增長構成拖累,全球經濟面臨類滯脹壓力。與此同時,他指出,全球流動性預期仍然繼續收緊,“10月6日新西蘭央行宣布將基準利率上調25個基點至0.5%,并表示明年將進一步加息,以抑制通貨膨脹和不斷上漲的房價。此前韓國、挪威央行也進行了加息,歐央行和美聯儲均釋放出了偏鷹派的信號,物價上漲壓力將進一步推動主要經濟體貨幣政策正常化的進程。對于權益市場而言,類滯脹環境疊加利率水平的上升與去年末的市場環境存在本質差異,市場很難復制當時的再通脹交易,海外市場的風險仍有待進一步釋放。”

至于說,能源短缺會不會影響到國內市場,是不是會影響我國的經濟,陳洪斌談了自己的三點思考:

“第一,我們首先要考慮到能源價格高企對于每個板塊都是有影響的。第二,我們要考慮的是,我們國家的政策一定會保經濟、保民生,一定會對抗全球性的問題,但是我們有多少張牌,哪些政策會怎么出臺,這是我們做宏觀研究必須要提前做預判的,不僅僅是現在眼前‘雙控’的問題。第三,雖然我們處在全球產業的中游,但由于現在全球產業鏈非常稀缺,所以我們在轉移通脹上是有話語權的,因此,我們可以選擇把通脹轉移向下端,甚至也有可能把這個通脹轉移向上端。如果我們能有效的把通脹壓力轉移出去,將有利于我們國家維護自己經濟的正常運轉。我們看,現在整體的中央政策,無論是從央行的貨幣政策,還是相應的貿易政策、財政政策,其實都做出了很多的調整,預計在接下來的這一個季度,我們相信會有更多的政策出臺。”

對于近期全球范圍的油、氣、電等價格上漲,引發的廣泛的“能源危機”與“滯脹”擔憂,一些機構認為,雖然短期內危機恐無法快速解除,但市場對此也無需過度解讀,另外需要將國內外市場做一定的區別對待。

中金公司策略團隊日前指出,這些能源類價格的上漲背后的原因較為綜合,可能受疫情、天氣、地緣關系以及減碳舉措等多方面因素的綜合影響,這些因素主要來自供給側,與七十年代需求旺盛、供應中斷造成持續的“能源危機”以及長期“滯脹”還是有根本的不同。從中國的角度來看,三季度愈演愈烈的缺電缺煤,也更多是供給側的因素導致,但在國慶前夕國家發改委已經開始組織會議部署能源電力保供工作,國資委也強調將保供作為能源企業的考核要求,同時媒體報道煤炭進口也有所松動,這些都對四季度及明年上半年中國煤炭及電力等供應提供了保障。

易斌向記者表示,由于國內市場,無論是商品價格還是貨幣政策的預期修正都要早于海外市場,因此相對而言直接沖擊要小于海外市場。在四季度宏觀經濟增速回歸常態的背景下,今年貨幣政策推進將呈現明顯前置,四季度信貸投放和地方債發行都有望呈現超越季節性擴張。繼7月15日全面降準后寬信用政策預期逐步發酵,8月23日央行貨幣信貸形勢分析座談會指出“增強信貸總量增長的穩定性”、“要促進實際貸款利率下行”;央行貨幣政策委員會三季度例會再提“增強信貸總量增長的穩定性”。另外一方面,因為疫情擾動帶來盈利增長的異常波動逐步消退,對于未來盈利的可預測性大幅增強,這也將推動市場在經濟正常化后的第一個財報季后,對于未來的長期增長作出新的預測。此外,隨著中美貿易談判逐步回歸正軌,疊加10月底的G20峰會和全球氣候大會,也會進一步提升國內市場風險偏好。

對于這輪全球滯脹的壓力還會持續多久?招商基金研究部首席經濟學家李湛接受記者采訪表示,短期來看,四季度的滯脹壓力仍然比較大,但預計,在北半球冷冬旺季需求過后,國內外的能源危機將得到部分緩解,滯脹格局的階段性終結可能會出現在明年一季度后,但完全打消恐慌需等待兩個信號,一是可再生能源供電占比出現快速提升,以及碳中和相關政策節奏邊際調整。二是發達經濟體步入貨幣政策收緊通道,全球流動性對大宗商品價格帶來抑制。

李湛提醒道,中長期看,碳中和主導下,能源體系變革之中的能源供需矛盾依然大,能源危機出現頻率或更高,同時,新能源相關金屬供需矛盾加大,滯脹的壓力可能會延續較長時間。其一,傳統能源受制于碳中和政策,主動收縮產能或進行轉型,供需矛盾加大。2021年以來雪佛龍(Chevron)、埃克森美孚(EXXON)、殼牌(Shell)等能源公司都加大了清潔能源生產的投入或將石油資產出售,這將導致全球的能源供應能力受到影響。即使保障產能,高碳能源要實現碳中和也要付出高額的溢價。其二,新能源發電受天氣等因素影響較大,放大了能源供應鏈的脆弱性。新舊能源轉型的背景下,“能源危機”出現的頻率我們認為未來依然會明顯增加。其三,構建新能源體系及其他行業實現碳中和,將帶動大宗商品的需求,特別是相關金屬。根據國際能源署(IEA)的估計,銅,鋰、鈷、鎳、稀土等新能源相關金屬如果在2050年實現碳中和的目標下,其整體需求將擴張6倍。而中長期礦山面臨產能不足,供給缺口放大。

四季度周期板塊還有機會嗎?

今年以來,有色、煤炭、化工、鋼鐵等周期性行業的市場表現著實令人眼前一亮,不過剛剛過去的9月周期行業大多出現沖高回落,有的行業還出現了較大的跌幅。一些投資者不禁要問,這輪周期股行情難道就此見頂了嗎?

從各大券商發布的10月A策略展望來看,目前各機構對周期股在10月份,乃至整個四季度的表現存在較大的分歧。

力挺周期股接下來還有行情的券商包括開源證券等券商,而認為周期板塊在四季度可能會面臨壓力的券商包括興業證券、中金公司等機構。

開源證券首席策略分析師牟一凌日前分析指出,近期周期股高交易熱度、高波動的狀態確實可能意味著短期調整的風險,但此次市場的回撤仍然超過我們的預期。梳理市場調整的原因:受“能耗雙控”政策趨嚴影響,市場對于周期股產能利用率的擔憂和需求側的抑制繼續加強;隔夜美債利率再度飆升,美股市場大跌,風險資產的回撤也對A股前期漲幅較大板塊形成了壓制。相對于上述基本面的邏輯演繹,市場一定程度受風險情緒主導的跡象更為明顯。值得一提的是,當下周期板塊的交易結構仍較穩定:以北上資金配置盤為代表的長期資金仍在流入,與之佐證的是全球投資者對于“碳中和”這一主線仍然樂觀的表態。牟一凌表示,投資者可以持周期股過節(國慶節),而持股過節組合為:原油、有色、房地產、銀行、鋼鐵、水泥和煤炭。

雖然興業證券在10月金股組合中依然包括著一些周期股,不過興業證券策略團隊仍然表達了對四季度周期股表現的擔憂。興業證券在日前發布的策略觀點中指出,未來一個階段,市場不存在系統性風險,倉位不是主要矛盾,仍然是結構至上。在存量博弈格局之下,資金在各個板塊中來回涌動,帶來今年市場風格的快速輪動、切換、“蹺蹺板”效應顯著,當前資金開始從周期資源品板塊轉而尋找新的進攻方向。在經歷一波供需缺口加大帶來的趨勢性的上漲后,隨著國內經濟快速下滑、資源品板塊需求端將逐漸下行,四季度尤其是中后期周期股行情或面臨更明顯的調整、分化,資金也因此開始從周期資源品板塊去尋找新的進攻方向。興業證券策略團隊預計,后續市場風格更均衡,重點布局三個方向:科創成長、消費、新基建。

中金公司策略團隊也同樣在最新觀點中提示了周期股的風險,“中國政策調節的核心矛盾,已經從關注雙碳節能等結構性問題,逐步在向保民生、穩經濟轉移。在此背景之下,更受中國本土供需影響的商品價格可能會波動加大,我們繼續提示股市部分相關周期板塊的股價波動風險。”

東亞前海首席策略分析師易斌接受記者采訪表示,對于周期品而言,在供需雙弱的格局之下,未來需要關注的還是政策的邊際變化,“隨著四季度宏觀經濟增速回歸常態,國內大宗商品需求走弱將是大概率事件;另外一方面,隨著北方冬季供暖季的到來,高煤價對于居民取暖成本的壓力不斷上升,也會倒逼相關產業政策呈現邊際變化。”

綜合近期各部門出臺的相關政策,他分析指出,近期能源供給政策不斷推進,國內能源價格壓力有望緩解。9月29日,發改委就今冬明春能源保供工作答記者中表示:針對今年以來煤炭供需偏緊的情況,將六大措施并舉,保障今冬明春用煤及居民過冬需求。當日,山西與14省區市簽訂四季度煤炭中長期保供合同。9月30日,《中國煤炭工業協會、中國煤炭運銷協會關于進一步做好電煤保供工作的通知》下發,通知要求各企業要優先確保發電供熱用戶的長協合同資源,原則上四季度要按照不少于全年合同量的1/4進行兌現,已簽訂的電煤長協合同履約率四季度要達到或超過100%。10月5日中國銀保監會印發《關于服務煤電行業正常生產和商品市場有序流通保障經濟平穩運行有關事項的通知》,通知明確指出,重點保障煤電、煤炭、鋼鐵等生產企業合理融資需求。同日,國鐵集團表示正全力做好今冬明春電煤保供運輸。做到全力保障電廠存煤7天以上、加大東北地區電煤裝車力度以及提前啟動冬季發電供暖用煤保供工作。

“另外一方面,對于A股周期板塊而言,從歷史上看階段性見頂往往是早于商品價格的。即使四季度商品價格仍有進一步沖高,也并不意味著傳統的周期板塊仍然有進一步上行空間。以2017年供給側結構性改革推動的周期行業行情為例,當時周期品價格的上漲一直持續到2017年9月,但是中性周期風格相對指數在5月后就持續弱于大盤,因此投資者也不宜過于樂觀。”易斌向記者坦言。

展望四季度的A股市場,易斌認為,“伴隨宏觀經濟增速回歸常態,貨幣環境趨于寬松,商業銀行信用投放加速,宏觀流動性拐點有望在四季度中期出現。從企業盈利來看,三季報后市場有望對成長板塊中期盈利趨勢形成新的一致預期。從風險偏好來看,中美貿易談判逐步重回正軌,10月末的G20峰會和11月初的聯合國氣候變化大會有望成為推動市場風險情緒改善的重要催化劑。從市場層面看,隨著前期調整較為充分的消費板塊估值切換行情的如期展開,疊加未來成長主賽道的‘冬季躁動’行情,四季度市場中樞有望進一步上移。”

記者:王海慜

編輯:吳永久

視覺:鄒利

排版:吳永久 馬原

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP