每日經(jīng)濟新聞 2020-09-14 08:42:16

每經(jīng)記者|張蕊 每經(jīng)編輯|陳星

一邊是冒著青煙的巨大煙囪和火紅的煉鋼高爐,一邊是整齊劃一的機房和繁星閃爍的指示燈;

一邊是“去產(chǎn)能”大軍里的傳統(tǒng)鋼廠,一邊是國家力推的互聯(lián)網(wǎng)數(shù)據(jù)中心(IDC);

……

看似兩個毫不相關(guān)的行業(yè),是怎么綁在了一起?

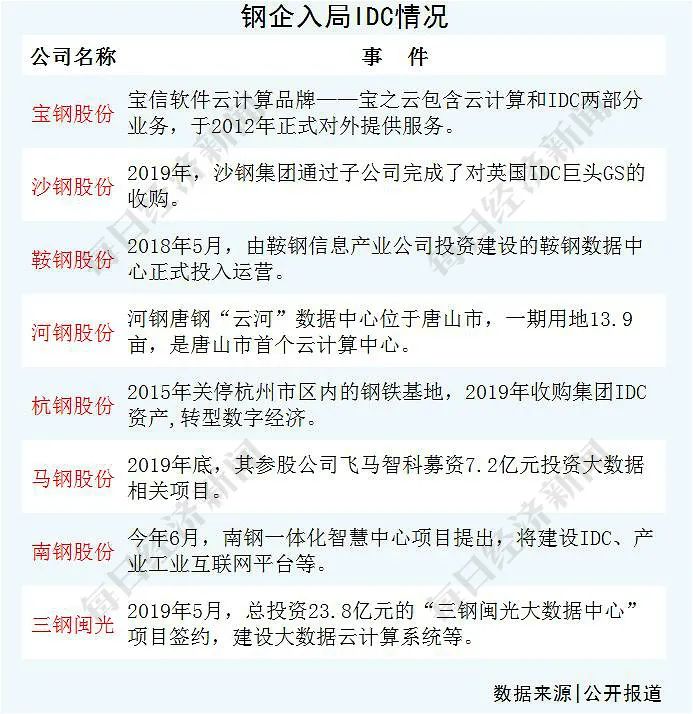

今年以來,長期處于低估值的鋼鐵板塊憑借IDC概念漸漸“在沉默中爆發(fā)”。一季度,該板塊內(nèi)率先跑出沙鋼股份、杭鋼股份這2只IDC概念股。據(jù)公開報道,板塊內(nèi)現(xiàn)至少有8家鋼企入局IDC。

鋼廠“扎堆”搞IDC,是不是盲目跨界?IDC行業(yè)技術(shù)門檻高不高?有哪些行業(yè)壁壘?鋼廠轉(zhuǎn)型IDC又有哪些優(yōu)勢?會對市場帶來什么影響?《每日經(jīng)濟新聞》記者對多位行業(yè)人士進行深入采訪。

鋼企布局IDC擁有先天優(yōu)勢

IDC行業(yè)類似于商業(yè)地產(chǎn),主要為大型互聯(lián)網(wǎng)公司、云計算企業(yè)、金融機構(gòu)等客戶提供存放服務(wù)器的空間場所,包括必備的網(wǎng)絡(luò)、電力、空調(diào)等基礎(chǔ)設(shè)施,同時提供代維代管及其他增值服務(wù),以獲取空間租賃費和增值服務(wù)費。

這看起來與鋼企的主營業(yè)務(wù)并無關(guān)聯(lián),然而事實卻并非如此。

作為傳統(tǒng)高耗能產(chǎn)業(yè),近十幾年來,鋼鐵行業(yè)產(chǎn)能過剩問題嚴重,產(chǎn)業(yè)利潤大幅下降,成為“去產(chǎn)能”的重點行業(yè)。加之一二線城市產(chǎn)業(yè)升級規(guī)劃的約束,不少鋼企紛紛謀求轉(zhuǎn)型。

杭鋼集團是一個擁有60多年歷史的大型鋼鐵聯(lián)合企業(yè)。在接受《每日經(jīng)濟新聞》記者采訪時,杭鋼集團黨委副書記、董事、總經(jīng)理林亮坦言,2015年為了響應(yīng)國家去產(chǎn)能要求,同時也為了適應(yīng)鋼企轉(zhuǎn)型發(fā)展的趨勢,杭鋼關(guān)停了位于杭州市區(qū)內(nèi)的鋼鐵基地。

“目前,數(shù)字經(jīng)濟已經(jīng)成為全球經(jīng)濟增長的新引擎,是浙江的‘一號工程’,而IDC是新基建的一個重要基礎(chǔ)設(shè)施,布局IDC業(yè)務(wù)本身也是出于戰(zhàn)略上的考量。”林亮介紹,“我們現(xiàn)在已經(jīng)形成了以鋼鐵制造及金屬貿(mào)易、節(jié)能環(huán)保為核心主業(yè),以數(shù)字經(jīng)濟、技術(shù)創(chuàng)新服務(wù)為培育主業(yè)的‘2+2’產(chǎn)業(yè)格局。”

事實上,記者采訪的諸多業(yè)內(nèi)人士紛紛坦承,鋼企轉(zhuǎn)型建IDC具有得天獨厚的優(yōu)勢,二者均為重資產(chǎn)模式,有很多共通之處。

中國鋼鐵工業(yè)協(xié)會副會長、冶金工業(yè)規(guī)劃研究院黨委書記李新創(chuàng)對《每日經(jīng)濟新聞》記者表示,IDC建設(shè)需要土地、能耗指標和資金,因我國的土地、能耗指標需要向政府申請批復(fù),準入門檻較高。“部分鋼企在城市有土地、有能耗指標,具備發(fā)展IDC的先天優(yōu)勢。”

具體而言,IDC 屬于資本密集型行業(yè),除了土地及機房建設(shè)租賃費用外,保障數(shù)據(jù)中心連續(xù)運作的電力、冷卻、控制系統(tǒng)等基礎(chǔ)設(shè)施和系統(tǒng)組件都需要高昂的資本支出。

2016年以來,供給側(cè)結(jié)構(gòu)性改革的不斷推進使鋼鐵行業(yè)盈利能力不斷修復(fù),鋼廠現(xiàn)金流狀況大幅好轉(zhuǎn)。據(jù)中鋼協(xié)財務(wù)快報統(tǒng)計,2019年鋼協(xié)會員鋼鐵企業(yè)實現(xiàn)利潤總額1889.94億元,累計銷售利潤率4.43%。據(jù)統(tǒng)計,A股鋼鐵板塊2019年利潤總額預(yù)計達700億元左右,雖有所回落,但在歷史來看,仍處于高位水平。

在土地方面,建設(shè)IDC首先要有較大規(guī)模的場地提供給機房等基礎(chǔ)設(shè)施使用。李新創(chuàng)表示,一線城市的土地申請批復(fù)難度、投資成本更大。“鋼企,尤其是城市鋼企產(chǎn)能置換、整體搬遷后,騰退出來的原廠區(qū)用地正好可以用于建設(shè)IDC。搬遷后企業(yè)自留土地面積足以覆蓋常規(guī)IDC建設(shè)需要。鋼企相當于已經(jīng)手握土地資源的入場券。”

林亮則以杭鋼的實際情況向記者介紹,省政府對杭鋼的轉(zhuǎn)型發(fā)展做了具體部署,杭州基地關(guān)停后,近3000畝土地交給了杭州市作為北部新城的建設(shè);同時留下將近2000畝的產(chǎn)業(yè)用地用來規(guī)劃布局數(shù)字經(jīng)濟小鎮(zhèn)。“我們要打造千億級的數(shù)字經(jīng)濟產(chǎn)業(yè)園,其中就包括大數(shù)據(jù)中心。”

除了擁有土地和區(qū)位優(yōu)勢外,林亮還提到,“我們擁有充足的能耗指標”。

能耗指標是鋼企建IDC的巨大優(yōu)勢

IDC基礎(chǔ)設(shè)施建設(shè)有諸多限制,除了網(wǎng)絡(luò)環(huán)境、土地需求等,核心的一環(huán)就是能耗指標。

什么是能耗指標?

諸多受訪人士均告訴記者,能耗指標可以理解為用能/用電指標。“每個五年計劃,國家都會對能耗指標進行統(tǒng)一分配。由中央下達給各個省份,各個省份分給各個市,各個市再分到各個區(qū)縣,一級一級往下分配。”林亮解釋,國家對企業(yè)有一個能耗指標的“雙控”,一是控制總量,二是控制萬元GDP的能耗消耗。

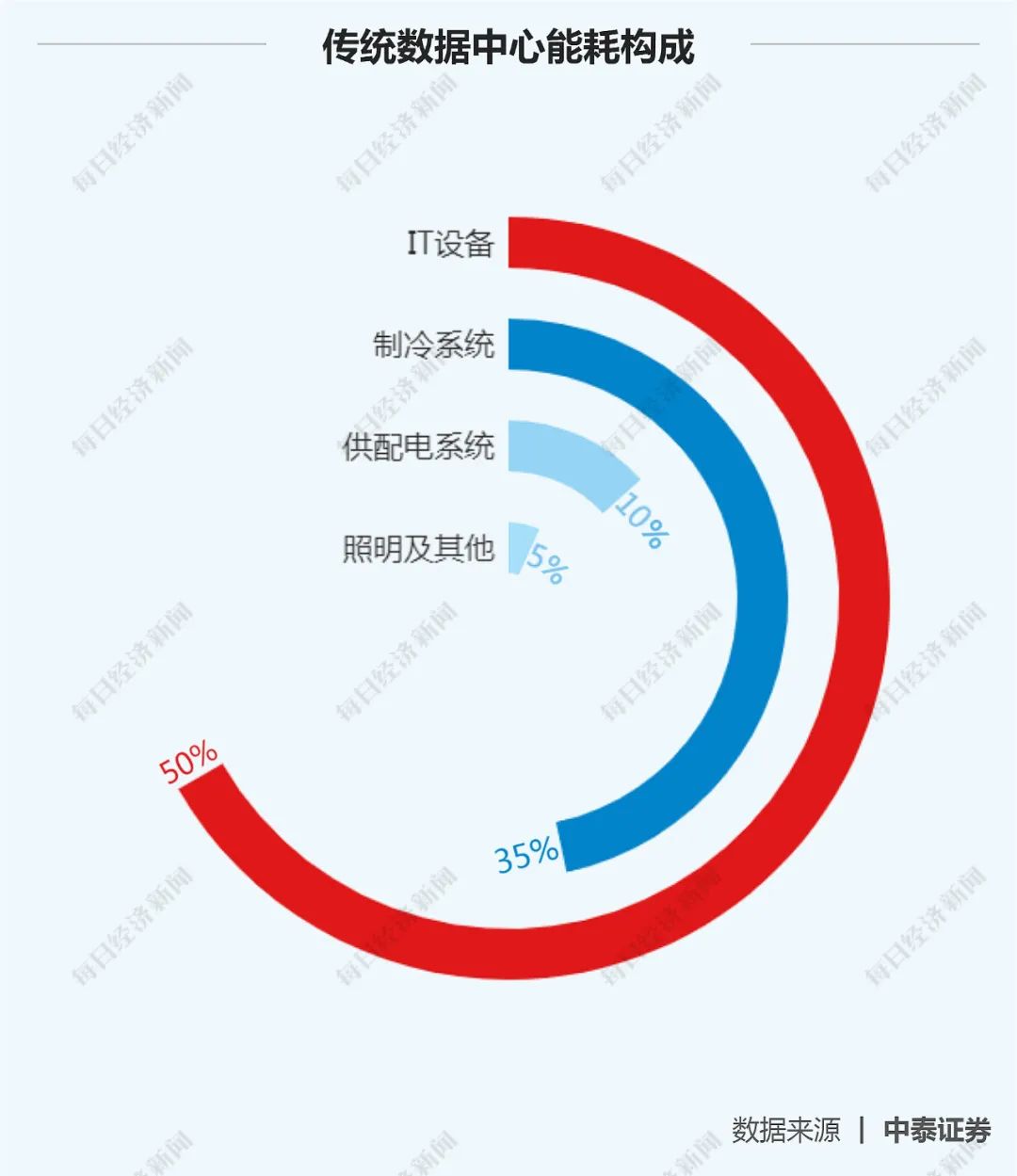

“IDC機房因擁有大量服務(wù)器,需配備散熱裝置,耗能巨大,其消耗電費大約占營業(yè)成本的60%左右。”李新創(chuàng)說。數(shù)據(jù)顯示,2018 年,中國數(shù)據(jù)中心總用電量為 1608.89 億千瓦時,占中國全社會用電量的 2.35%,占第三產(chǎn)業(yè)用電量的 14.9%,超過了上海市 2018年全社會用電量(1567 億千瓦時)。

正是由于IDC要消耗大量電力能源,北上廣深等一線城市出于城市發(fā)展功能疏解和結(jié)構(gòu)調(diào)整,限制高能耗產(chǎn)業(yè)過度擴張,紛紛出臺對IDC的限制政策,能耗指標逐步收緊。

如北京明確要求全市范圍內(nèi)禁止新建和擴建PUE值(即電能利用效率,PUE=數(shù)據(jù)中心總耗電/IT設(shè)備耗電,越接近1表明能效水平越高。 )在1.4以上的數(shù)據(jù)中心,中心城區(qū)禁止新建和擴建互聯(lián)網(wǎng)數(shù)據(jù)服務(wù)中的數(shù)據(jù)中心,信息處理和存儲支持服務(wù)中的數(shù)據(jù)中心。

一位不愿署名的業(yè)內(nèi)人士告訴每經(jīng)記者,數(shù)據(jù)中心的能耗除了IT設(shè)備,還有制冷設(shè)備、供配電系統(tǒng)自身的消耗以及其他消耗電能的設(shè)施。IT設(shè)備則包括計算、存儲、網(wǎng)絡(luò)等不同類型的設(shè)備。

“PUE為1.0是一個理想值,意味著如果用了1000度電,這1000度電全部用在服務(wù)器上。如果是1.4,意味著40%的電用在了服務(wù)器之外的損耗上。”該人士解釋,理論上在固定能耗指標的前提下,PUE值越低,數(shù)據(jù)中心能夠支撐的計算力就越強。

多位受訪人士表示,就目前IDC市場供求來看,一線城市存在明顯的供不應(yīng)求,而中西部地區(qū)則存在一定的產(chǎn)能過剩。可以說,實際上對鋼企而言,在一線城市建設(shè)IDC才有市場。

中原證券一位分析師對記者解釋,一線城市聚集了大量互聯(lián)網(wǎng)、云計算巨頭,客戶資源集中;同時,一線城市基礎(chǔ)電信設(shè)施完善,網(wǎng)絡(luò)優(yōu)先級高,光纖傳輸速率快,能夠滿足客戶對低時延的要求。

國內(nèi)某第三方IDC上市公司資深專家對《每日經(jīng)濟新聞》記者表示,正是由于眾多IDC廠商都爭先在一線城市布局,對能耗的需求競爭相應(yīng)增大,這也是造成一線城市能耗指標相對稀缺的一個原因。

“IDC是耗能大戶,政府為了保證城市能耗指標得到合理利用,給城市經(jīng)濟創(chuàng)造最大效益,建設(shè)IDC時就會對其有較高的要求,門檻提高使得獲取能耗指標批復(fù)難度相應(yīng)提高。”上述專家說。

因此,能夠在一線城市獲取能耗指標是IDC服務(wù)商最大的競爭力之一。

國金證券研報顯示,因歷史原因,全國75家重點鋼企有18家建設(shè)在直轄市和省會城市,34家建設(shè)在百萬人口以上的大城市。“隨著經(jīng)濟社會發(fā)展,很多城市鋼廠面臨著結(jié)構(gòu)調(diào)整、產(chǎn)業(yè)升級等問題,需要搬遷或發(fā)展產(chǎn)城融合的新興產(chǎn)業(yè)。”林亮說。

對這些城市的鋼企來說,“能耗指標一般由鋼企項目所在地統(tǒng)籌管理,鋼企搬遷轉(zhuǎn)移至新址,能耗指標并不隨產(chǎn)能指標一并轉(zhuǎn)移,特別是跨區(qū)域的產(chǎn)能轉(zhuǎn)移項目,能耗指標的轉(zhuǎn)移需要原項目所在地政府同意轉(zhuǎn)出,并上報國家發(fā)改委備案,確定調(diào)出省和調(diào)入省能源消耗總量數(shù)額的變化。”李新創(chuàng)表示,不過由于各地政府能耗指標都十分緊張,因此,能耗指標很難轉(zhuǎn)移出去。

這部分能耗指標就成為鋼企轉(zhuǎn)型建IDC的巨大優(yōu)勢。但是本用來生產(chǎn)鋼鐵的能耗指標可以隨隨便便拿來建IDC嗎?對此,李新創(chuàng)表示,當然不能,當初政府給的指標是根據(jù)鋼鐵產(chǎn)能核定的,如建IDC需重新報備審批。“并且,IDC項目需要的能耗指標跟鋼鐵相比小得多,不是一個量級的。”

林亮也對記者表示,“過去我們有超過150萬噸標煤的鋼鐵能耗,半山基地關(guān)停后為杭州市騰出了很大一塊能耗發(fā)展空間,政府給我們留下1/3作為轉(zhuǎn)型發(fā)展新產(chǎn)業(yè)的能耗指標,所以我們有足夠的能耗指標建IDC。”

鋼企供電系統(tǒng)完備

在前述業(yè)內(nèi)人士看來,對鋼企而言,供電能力或許是與能耗指標同等重要的優(yōu)勢。

國內(nèi)IDC服務(wù)商主要包括電信運營商、第三方IDC廠商和云計算廠商等。當前IDC市場主要由運營商主導(dǎo),近兩年第三方IDC廠商快速發(fā)展。

該人士認為目前國內(nèi)IDC單機柜的供電能力都比較弱,他以運營商IDC舉例說,三大運營商單個機柜的供電能力基本上在三五千瓦,美國已經(jīng)超過15千瓦。“同樣一個機柜,如果供電能力是三五千瓦的話,能承載的服務(wù)器可能是8臺,那20千瓦就可能承載30臺服務(wù)器,生產(chǎn)密度就變高了。”

“所以如果電力供給少,實際上數(shù)據(jù)中心也建不了。電力供給越充足,數(shù)據(jù)中心承載力就越大。”他說。

而鋼企擁有一流的供電設(shè)施。國金證券認為,鋼廠IDC項目依托原有的自備電廠以及供配電資源,在滿足IDC電力需求的同時,還可有效降低運營費用的支出,并形成一定成本優(yōu)勢。

低成本是IDC服務(wù)商建立競爭優(yōu)勢的關(guān)鍵。IDC成本包括建設(shè)成本和運營成本。建設(shè)成本中電力設(shè)備成本最高,占比達55.6%;運營成本主要是IP骨干網(wǎng)和城域網(wǎng)分攤及電費,占比分別為29%、28%。因此,降低電力基礎(chǔ)設(shè)施采購成本,提高電源使用效率,是降成本的兩大關(guān)鍵手段。

前述第三方IDC上市公司專家也表示,節(jié)能降耗的能力已成為IDC企業(yè)的核心競爭力之一。

李新創(chuàng)給記者介紹了鋼企的供配電系統(tǒng)。鋼企一般從當?shù)仉娋W(wǎng)引兩路電源,自建總降變電站(220kV或110kV),廠區(qū)供配電采用放射式系統(tǒng),由總降壓變電所向各區(qū)域變電所及車間變電所(110kV或35kV)供電,再由各區(qū)域變電所(車間變電所)分別向各配電變電所(35kV或10kV)以及大型設(shè)備(35kV 電弧爐與35kV 爐、35kV 軋鋼主傳動)供電,一般情況下均為雙電源,多線路運行,當一路故障檢修時,其余線路能保證車間的正常生產(chǎn)。

對IDC項目而言,這同時保證了其穩(wěn)定的電力供應(yīng)。中原證券前述分析師表示,IDC對電力、網(wǎng)絡(luò)的要求很高,要保證不能斷電,因為之前很多IDC企業(yè)都出現(xiàn)過相關(guān)事故,給客戶造成很大損失。

易觀分析高級分析師肖菲對《每日經(jīng)濟新聞》記者介紹,像金融行業(yè)和醫(yī)療行業(yè)對數(shù)據(jù)的穩(wěn)定性、安全性要求都很高,如果出現(xiàn)故障后果會比較嚴重。

根據(jù)對往年IDC出現(xiàn)的故障原因統(tǒng)計,供電系統(tǒng)故障是數(shù)據(jù)中心意外宕機的首要原因。因此,改善供電系統(tǒng)性能,是提高IDC運行穩(wěn)定性的關(guān)鍵。

此外,鋼企在節(jié)能用電和發(fā)電方面已擁有較高技術(shù)基礎(chǔ)。李新創(chuàng)表示,長流程鋼企生產(chǎn)過程中產(chǎn)生大量余能余熱,利用這些余能余熱資源發(fā)電是目前主要利用手段。鋼企發(fā)電絕大多數(shù)為自發(fā)自用,并網(wǎng)在內(nèi)部電網(wǎng)上,目前我國鋼鐵行業(yè)自發(fā)電率約為50%。

事實上,多年來,鋼企通過技術(shù)節(jié)能、結(jié)構(gòu)節(jié)能、管理節(jié)能等途徑,能耗效率得到很大提升。除了在技術(shù)方面提高余熱余能利用效率,還通過配套建設(shè)能源管理中心等信息化手段提高能源精細化管理水平。李新創(chuàng)認為,鋼企先進的能源管理水平以及現(xiàn)有的能源管理中心均可幫助企業(yè)在IDC運行過程中節(jié)能降耗。

鋼企在供電方面的優(yōu)勢也得到林亮的認可。他提到,因為原來冶煉鋼鐵,大型的變電站、專用線路等整個電網(wǎng)系統(tǒng)都非常完備。國金證券研報提到,杭鋼集團目前擁有1座220KV變電站、1座110KV變電站,可為數(shù)據(jù)中心提供3路獨立電源,供電的可靠性和安全性更高。

“我們?nèi)サ粼瓉淼漠a(chǎn)能后其他基礎(chǔ)設(shè)施都還在,有利于把存量盤活,這樣既節(jié)約時間又節(jié)約投資,可以說條件得天獨厚。”林亮說。

IDC行業(yè)壁壘在哪?

手握“地、電、錢”等“入場券”,鋼企建IDC是不是就萬事大吉了?IDC市場會不會很快飽和?有沒有行業(yè)壁壘?說到底,鋼企到底能不能玩轉(zhuǎn)IDC?

前述第三方IDC上市公司專家表示,隨著5G、云計算、工業(yè)互聯(lián)網(wǎng)、人工智能等高新技術(shù)的發(fā)展,數(shù)據(jù)將呈現(xiàn)井噴式增長,這就要求IDC要有更大的規(guī)模,更高的算力。

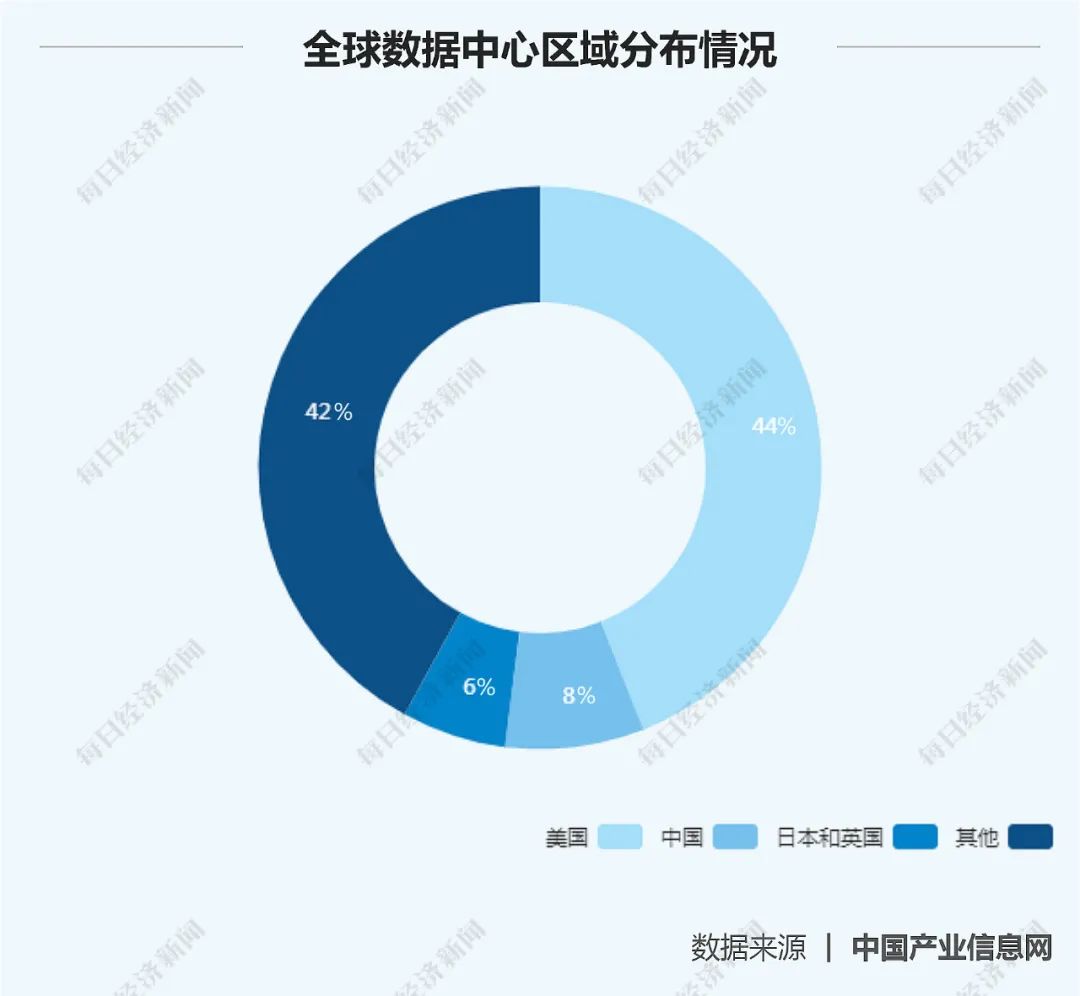

不過,數(shù)據(jù)顯示,中國IDC儲備量不及美國1/5,人均機房面積僅為美國的1/20,日本的1/10,數(shù)據(jù)量和流量激增與IDC數(shù)量尚不匹配,市場對IDC的供給需求還有很大缺口。

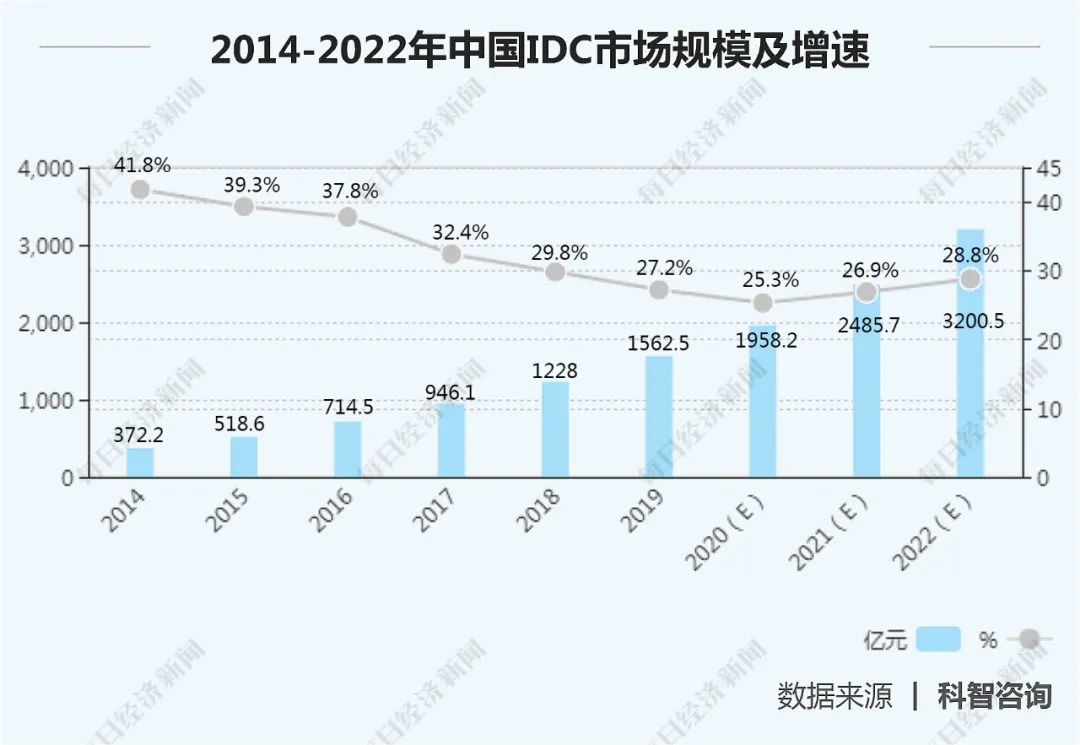

科智咨詢發(fā)布報告顯示,2019年,中國IDC業(yè)務(wù)市場規(guī)模達到1562.5億元,同比增長27.2%。報告預(yù)計,2019-2022年,中國IDC業(yè)務(wù)市場規(guī)模復(fù)合增長率為26.9%;到2022年,市場規(guī)模將超過3200.5億元,同比增長28.8%,進入新一輪爆發(fā)期。

由此可見,IDC市場仍大有可為。

那么鋼企與IDC之間到底有沒有“不可逾越的鴻溝”?在中原證券分析師和前述業(yè)內(nèi)人士看來,IDC的技術(shù)壁壘其實并沒有那么高。

該業(yè)內(nèi)人士講述,“現(xiàn)在IDC建的好多了,之前國家對IDC建設(shè)沒有標準,實際上大家就蓋個房子、把機柜放好,企業(yè)自己放服務(wù)器就行了,管控大多數(shù)都很差,PUE在1.6、1.7、1.8……甚至2.0都有,發(fā)展非常粗放。”

不過,隨著國家對IDC的建設(shè)標準逐步提高,浪潮信息服務(wù)器產(chǎn)品線總經(jīng)理沈榮認為,未來的IDC將出現(xiàn)更多的高科技技術(shù),門檻會隨之提升。

沈榮給《每日經(jīng)濟新聞》記者舉了個例子:微軟水下數(shù)據(jù)中心在英國蘇格蘭奧克尼群島附近海底試運行時,數(shù)據(jù)中心的尺寸與船舶、火車和卡車運輸中使用的集裝箱大致相當,其中裝載了近1000臺服務(wù)器以及相關(guān)冷卻系統(tǒng)設(shè)施。“這并不是把數(shù)據(jù)中心放在集裝箱丟進海里就可以了,涉及到潛艇技術(shù),機架設(shè)計、冷卻系統(tǒng)、機械工程、能源發(fā)電箱等多種技術(shù)。”

沈榮解釋,IDC建設(shè)中最關(guān)心的是能耗、效率和調(diào)度等一系列問題,需要在結(jié)構(gòu)、硬件和智能管理方面做更多創(chuàng)新,特別是在資源緊缺和高度重視環(huán)境友好的今天,傳統(tǒng)IDC迫切需要轉(zhuǎn)型綠色數(shù)據(jù)中心,這對IDC的設(shè)計、供電、制冷等提出更高的技術(shù)要求。

“此外,由于IDC輸出物‘計算力’也在不斷發(fā)展變化,5G、AI帶來海量數(shù)據(jù)增長勢必對IDC的技術(shù)創(chuàng)新提出更高要求。”他說,目前AI的計算需求正呈指數(shù)級增長,未來將占據(jù)80%以上的計算需求,而承載這種需求的正是AI算力中心,即智算中心,它將是智慧時代最主要的計算力生產(chǎn)中心和供應(yīng)中心。

除了建設(shè)IDC的門檻提升,前述第三方IDC上市公司專家還提到,IDC行業(yè)是重資產(chǎn)行業(yè),同時IDC企業(yè)也是運營型企業(yè),在行業(yè)長久發(fā)展需要構(gòu)建技術(shù)能力、客戶服務(wù)、人才管理等壁壘,也需要長期的經(jīng)驗積累。

上述專家舉例說,IDC服務(wù)商需以豐富的行業(yè)經(jīng)驗為基礎(chǔ),結(jié)合客戶所處行業(yè)特點、網(wǎng)絡(luò)覆蓋區(qū)域、經(jīng)營模式、最終用戶的使用習慣以及我國電信行業(yè)特征,才能推動銷售工作的進展,設(shè)計出符合客戶需求的方案;在IDC運維過程中,還需要依靠成熟的運維體系及過硬的運維應(yīng)急能力對突發(fā)狀況進行迅速響應(yīng)和快速處理。

“客戶資源的欠缺將直接導(dǎo)致IDC上架率低,進而影響營收與盈利。如果涉及帶寬采購,基礎(chǔ)電信運營商還有保底采購要求,也會影響成本。”該專家說。

記者注意到,業(yè)界一直有這樣一種觀點:對IDC企業(yè)而言,“地、電、錢”的資源稟賦決定“入場券”,銷售能力決定“成長性”,成本控制+運維能力決定能否“活下來”。事實上,受訪的大多數(shù)人都對鋼企的運維能力和客戶資源獲取能力持保守態(tài)度。

鋼企布局IDC的三種模式

看來鋼企還是玩不轉(zhuǎn)IDC嘍?別急著下結(jié)論,讓我們看看目前可見的入局者都是如何操作的。

每經(jīng)記者梳理發(fā)現(xiàn),目前主要有以下幾種模式:

一是依托自身資源改建擴建。

最成功的范例是寶信軟件,其母公司寶鋼集團與上海市政府于2012年達成工業(yè)轉(zhuǎn)型協(xié)議,將其羅涇廠區(qū)鋼鐵產(chǎn)能整體搬遷。該廠區(qū)擁有豐富的工業(yè)廠房、市電容量指標、給排水資源,可供寶信軟件進行約6萬個IDC機柜的擴張。

寶信軟件的 IDC 業(yè)務(wù)由旗下“寶之云”品牌運營,寶之云IDC共四期項目,與基礎(chǔ)電信運營商以及阿里、騰訊、中國太保等公司簽訂長期服務(wù)合同。其中,一期項目由寶信軟件獨立設(shè)計、規(guī)劃并建設(shè),于2014年4月成功交付合作伙伴上海電信,最終用戶為阿里。

杭鋼股份也是目前鋼廠轉(zhuǎn)型IDC走在前列的公司。在被問及如何看待IDC的行業(yè)壁壘時,林亮坦承,IDC是有一定門檻,但杭鋼考慮的是缺什么再去補什么,所以選擇開放合作的轉(zhuǎn)型模式。

“一方面發(fā)揮我們一些基礎(chǔ)性的資源優(yōu)勢,在運營經(jīng)驗方面,我們畢竟是這個領(lǐng)域新的進入者,所以會跟相關(guān)頭部企業(yè)進行技術(shù)合作。開放合作,整合資源。”林亮舉例說,比如浙江云計算數(shù)據(jù)中心,就是跟阿里合作共建,按照阿里的設(shè)計技術(shù)標準投資建設(shè),跟相關(guān)的專業(yè)單位共同進行運行維護。“開放合作恰恰是補足短板、規(guī)避潛在風險的關(guān)鍵所在,從而確保轉(zhuǎn)型能夠成功。”

林亮表示,浙江云計算數(shù)據(jù)中心建成后由阿里定制使用,“相當于阿里的市場資源已經(jīng)配套給我們了,我們已經(jīng)鎖定了市場。”他還透露,IDC項目只是與阿里合作的一個項目,后期還會陸續(xù)開展智能制造、智慧環(huán)保、智慧商貿(mào)等其他方面的合作。

談及IDC項目是否能盈利,林亮說,由于是與阿里合作共建,收益已經(jīng)鎖定。“這個項目的投入肯定會有經(jīng)濟效益,社會效益更大。項目是可持續(xù)發(fā)展的,并且會有穩(wěn)健的回報。”

二是收購并購。

沙鋼股份也是鋼企布局IDC的熱門概念股。目前,其控股股東沙鋼集團已經(jīng)完成對英國IDC巨頭Global Switch(以下簡稱GS)的收購。

GS是歐洲和亞太地區(qū)最大的IDC業(yè)主、運營商和開發(fā)商,麾下?lián)碛?3個數(shù)據(jù)中心,合作客戶多為IBM、微軟、AT&T等國際知名企業(yè)。其擁有目前全球數(shù)據(jù)中心行業(yè)最高的信用評級,足見其核心競爭力之強。

沙鋼股份大手筆收購GS,IDC的建設(shè)及運維經(jīng)驗、客戶資源都立刻轉(zhuǎn)到公司手中。

三是直接、間接參股或控股。

典型代表如馬鋼股份,其參股公司飛馬智科擬投建2萬個IDC機柜。2019年底,飛馬智科發(fā)股募資7.2億元投資馬鞍山市智能裝備及大數(shù)據(jù)產(chǎn)業(yè)園項目,以及長三角(合肥)數(shù)字科技中心項目一期一階段。長三角數(shù)據(jù)中心項目于2019年9月簽約,由馬鋼集團、中國聯(lián)通安徽公司、聯(lián)想集團和騰訊云共同策劃,規(guī)劃建設(shè)高水平2萬機柜IDC和大數(shù)據(jù)研發(fā)中心。

由此可見,在建設(shè)、運維和客戶資源等方面,馬鋼也選擇了與業(yè)內(nèi)頭部企業(yè)合作。

事實上,在李新創(chuàng)看來,未來IDC應(yīng)用技術(shù)和服務(wù)能力會逐步成為IDC發(fā)展的核心競爭力,而這些方面第三方IDC廠商與計算廠商更有競爭力。鋼鐵企業(yè)與互聯(lián)網(wǎng)、云計算公司等強強聯(lián)合將是發(fā)展趨勢,雙方發(fā)揮各自優(yōu)勢共建IDC。

此外,記者注意到,河鋼唐鋼“云河”數(shù)據(jù)中心也已開始運營。該數(shù)據(jù)中心一期用地13.9畝,是唐山市首個云計算中心,也是唐山地區(qū)唯一符合國家級A類機房、國際Uptime TierⅢ+設(shè)計標準的云數(shù)據(jù)中心,可部署1000個機柜,容納2萬臺服務(wù)器。

一位從事鋼企信息化工作的業(yè)內(nèi)人士對《每日經(jīng)濟新聞》記者表示,目前擁有獨立的IDC對外業(yè)務(wù)的鋼廠,在技術(shù)運維方面遠低于專業(yè)機房。他以唐鋼旗下的IDC舉例說,部分銀行租用其機房,唐鋼只是圍起來,提供好帶寬,剩下的由銀行自己做。這對于沒有獨立環(huán)境部署能力以及交換配置能力的中小企業(yè),是不適用的。

“IDC建設(shè)要看三大運營商骨干網(wǎng)的布局,還有地殼的穩(wěn)定性,就唐鋼這個機房來看,帶寬環(huán)境都還不錯,但有一個根本問題,唐山在地震帶上,作為主或從的IDC資源池,都不太適合。”他說,另外運維人才差距太大,“運維人員是一個經(jīng)驗的積累,比如在北京花25k~35k能找到很好的運維人員,但是同樣花25k到唐山大山里的鋼廠,可能就沒人愿意來。”

鋼企能在競爭中脫穎而出嗎?

不管怎樣,鋼企聲勢浩大地入局了。

有人擔心,在國家政策加持下,眾多玩家入場會使IDC新建、擴張速度過快,從而導(dǎo)致產(chǎn)能過剩。

在前述第三方IDC上市公司專家看來,不必過度擔心。從當前政策支持、5G建設(shè)速度以及AI等新型技術(shù)應(yīng)用場景發(fā)展來看,未來一線城市增量需求巨大,一二線城市供需矛盾會更加明顯。“一線城市仍將是第三方IDC服務(wù)商關(guān)注和競爭的主要區(qū)域。”

“隨著5G網(wǎng)絡(luò)大規(guī)模鋪開,大量分布式業(yè)務(wù)需要IDC的響應(yīng)和處理時間更短,邊緣計算將會因此獲得飛速發(fā)展。”該專家說,未來,云計算和邊緣計算將成為主要的發(fā)展方向,相應(yīng)地也將帶動IDC朝兩個不同的方向發(fā)展——超大規(guī)模的數(shù)據(jù)中心作為云計算的基礎(chǔ)支撐,呈現(xiàn)出綠色、節(jié)能、非一線城市聚集的趨勢;而規(guī)模小但數(shù)量繁多的機房將是邊緣計算的節(jié)點支撐,未來將密集分布在一線城市之中。

不過也有人提出疑問,5G一旦大規(guī)模鋪開,時延大為縮短,是否一線城市的土地和能耗指標就不再是建設(shè)IDC的稀缺資源?這樣鋼企的優(yōu)勢便不復(fù)存在?

對此,中原證券前述分析師認為,IDC爭相在一線城市布局主要就是因為貼近客戶,時延低。而通信網(wǎng)絡(luò)的建設(shè)一般一線城市光纖傳輸都是第一優(yōu)先級,靠近骨干網(wǎng)核心節(jié)點。5G普及,傳輸速度大幅提升,時延確實會縮短,但一線城市的帶寬仍然是最優(yōu)質(zhì)的,所以一線城市的資源仍然會比較稀缺。

談及鋼企入局對原有IDC市場的影響,林亮坦言,目前從國際發(fā)展情況來看,都在從原來“低小散”的布局向大型和超大型IDC轉(zhuǎn)化。“美國在2016年就關(guān)閉了一些中小型IDC,因為它效率低、能耗高,不能適應(yīng)數(shù)字經(jīng)濟大發(fā)展的需要。”

因此,在他看來,無論對于國家、行業(yè)還是企業(yè),都要迎合國際競爭的需要,不斷進行迭代、升級。對鋼企而言,相對國際市場,國內(nèi)市場足夠廣闊。

縱觀國際市場,IDC巨頭Equinix坐擁最大市場份額。誕生于美國的Equinix如今在5大洲擁有210個數(shù)據(jù)中心,連接了4000多家企業(yè)、云、數(shù)字內(nèi)容和金融公司。

Equinix經(jīng)歷了瘋狂的全球擴張,并購在其提升資產(chǎn)規(guī)模、市場份額的過程中扮演了至關(guān)重要的角色。數(shù)據(jù)顯示,上市至今,Equinix已經(jīng)投入超過200億美元用于收并購核心IDC資產(chǎn)。

中原證券前述分析師認為,在集中度越來越高的美國市場,中小型IDC的機會越來越少。“而目前國內(nèi)的IDC市場遠沒有美國成熟,集中度也不算高,還沒有成長出像Equinix那樣的龍頭,所以整個市場還處在一個前中期快速增長的階段。”

“隨著市場上玩家越來越多,各方都來搶蛋糕。鋼企財大氣粗,在競爭中脫穎而出也不是沒有可能。”該分析師說,不過應(yīng)該說也只能是個別企業(yè)。

實際上,鋼企建設(shè)的IDC整體數(shù)量和規(guī)模相對有限。李新創(chuàng)表示,目前鋼企IDC主要是在城市鋼廠搬遷背景下在原址上建IDC。但是,城市鋼廠不能簡單“一刀切”都選擇搬遷這一條出路,要因地制宜確定不同的出路。另外,城市鋼廠搬遷數(shù)量畢竟較少,同時IDC選址與鋼企位置要求也不完全相適,如IDC選址傾向環(huán)境清潔、溫度相對較低的環(huán)境。

前文提到鋼企建IDC的諸多優(yōu)勢,得到受訪人士的一致認同。不過李新創(chuàng)提出,土地、能耗指標、資金和信息化團隊的優(yōu)勢并非鋼企所獨有,石油化工等行業(yè)和部分大型國有企業(yè)也同樣具備。

從這個角度來說,未來的IDC市場頗具想象空間。

記者手記丨鋼企建IDC值得期待

新基建是眼下最火的熱詞之一,而數(shù)據(jù)中心則是新基建的核心基礎(chǔ)設(shè)施平臺,其重要性不言而喻。

美國社會信息化發(fā)達,正是因為龐大的數(shù)據(jù)中心等信息基礎(chǔ)設(shè)施做支撐。反觀我國,IDC儲備量不及美國的1/5,人均機房面積僅為美國的1/20,之前“欠賬”太多,也意味著我國IDC市場擁有巨大的發(fā)展空間。

在這樣的大背景下,鋼鐵企業(yè)、建筑企業(yè)等“門外漢”都想來分一杯羹。

鋼企擁有建設(shè)IDC的先天優(yōu)勢,但作為一個運營型行業(yè),要想長久發(fā)展,技術(shù)能力、客戶服務(wù)水平、人才管理等都需要長期的經(jīng)驗積累。入場后,鋼企能不能活下來?目前可見的入局者用他們的行動給出了答案。

無論是與頭部企業(yè)合作共建,還是收購并購,抑或是間接參股、控股,都在很大程度上解決了入局后的成長性問題。

所謂“聞道有先后,術(shù)業(yè)有專攻”,把專業(yè)的事交給專業(yè)的人來做,取人之長,補己之短,鋼企把IDC搞得風生水起可拭目以待。

記者:張蕊

編輯:陳星

視覺:劉陽

排版:陳星 陳彥希

如需轉(zhuǎn)載請與《每日經(jīng)濟新聞》報社聯(lián)系。

未經(jīng)《每日經(jīng)濟新聞》報社授權(quán),嚴禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟新聞APP