2025-07-26 10:17:47

每經記者|李娜 每經編輯|趙云

今年4月,我國ETF市場規模首次突破4萬億元大關,產品數量逾千只。

ETF市場持續擴容,今年上半年,券商經紀業務競爭格局也頗為鮮明:滬市ETF方面,華泰證券、中信證券和國泰海通證券穩居交易榜前三,合計市場份額超25%;中國銀河證券與申萬宏源證券則主導ETF持有規模“雙寡頭”格局,但二者占比微幅下降。

與此同時,華泰證券以10.6%的份額領跑交易賬戶數量排名,頭部券商集中度進一步凸顯。做市商體系持續完善,兩市超1200只ETF獲流動性支持,市場生態日趨成熟。

截至2025年6月底,滬市基金產品共870只,資產管理總規模32259.87億元。其中,ETF共701只,總市值31473.20億元,較上期增加4.84%;總份額17348.41億份,較上期增加0.70%。

當期,ETF累計成交金額39035.13億元,日均成交金額1951.76億元,較上期增加23.21%。

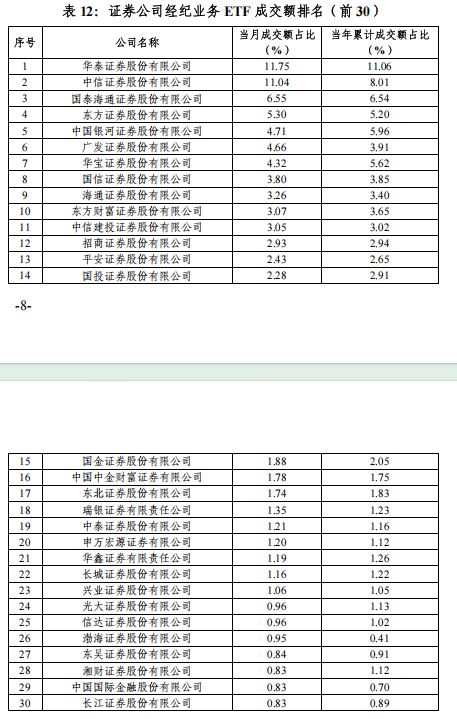

上交所數據顯示,剛過去的6月份,券商經紀業務ETF成交額居前三位的證券公司為華泰證券、中信證券和國泰海通證券,成交額在市場中占比分別為11.75%、11.04%和6.55%。

從2025年上半場整體表現來看,滬市方面,華泰證券以11.06%的占比位居榜首,在ETF經紀業務中展現出顯著的領先優勢;中信證券緊隨其后,以8.01%的市場份額位列第二;國泰海通證券以 6.54%的占比排在第三。

換句話說,華泰、中信、國泰海通這3家綜合實力強勁的券商,交易份額合計超25%。

后面四到十位依次是中國銀河證券、華寶證券、東方證券、廣發證券、國信證券、東方財富證券、海通證券,上半年經紀業務ETF成交額市場份額分別為5.96%、5.62%、5.20%、3.91%、3.85%、3.65%、3.40%。

上述數據也表明,排位前十名券商經紀業務ETF的成交額占市場總份額的57.2%,接近六成。

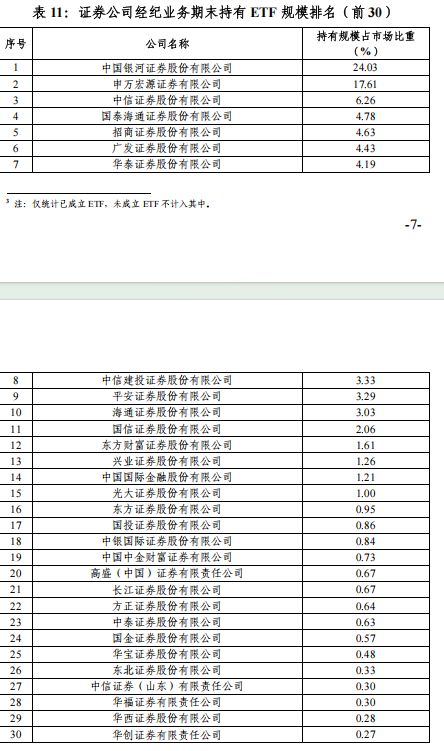

上交所的最新數據顯示,截至2025年6月末,在證券公司經紀業務期末持有ETF規模排名里,中國銀河證券仍然是一騎絕塵,以24.03%的持有規模占市場比重占據首位。不過和5月末的24.63%相比,下降了0.6個百分點。另一寡頭申萬宏源證券持有ETF規模的占比也從5月末的18.05%,降至17.61%。中信證券在6月末持有ETF規模的占比則是微微上漲至6.26%。

另外,前十名券商中,國泰海通證券、招商證券、廣發證券和華泰證券持有ETF規模的市場占比都在4%-5%,競爭也比較激烈。前十名券商的持有ETF規模市場比重合計是75.58%。

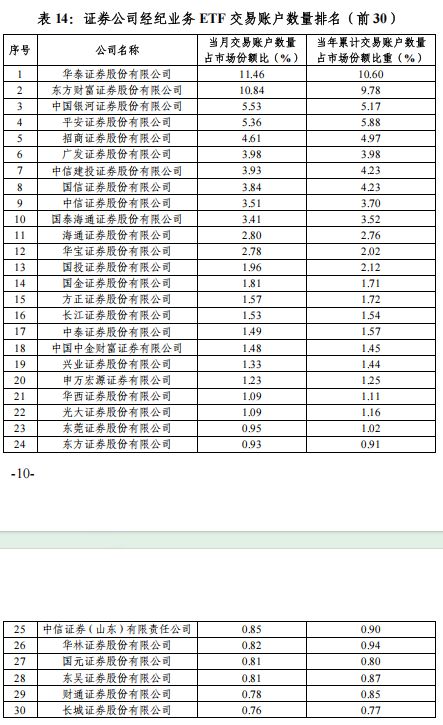

2025年上半年,滬市券商經紀業務ETF交易賬戶數量指標中,按當年累計交易賬戶數量占市場份額來看,華泰證券股份有限公司以10.60%領跑,展現出強大的客戶交易活躍度與市場影響力,堪稱ETF交易賬戶聚集的核心券商。

東方財富證券、平安證券、中國銀河證券則分別以9.78%、5.88%、5.17%的市場份額緊隨其后。

從排名分布看,前十券商累計占比超55.06%,占據ETF交易賬戶數量的半壁江山,反映出行業集中度較高,頭部券商憑借綜合實力,在吸引投資者參與ETF交易方面優勢顯著,中小券商則需在特色服務、細分客群挖掘上尋找突破,以提升交易賬戶數量及市場份額。

此外,在ETF流動性服務方面,截至2025年6月底,上交所基金市場共有主做市商20家,一般做市商12家,共為746只基金產品提供流動性服務,較上期增加12只,其中729只基金獲得主流動性服務。有做市商的ETF為688只,占全部ETF的98%。

同時,截至今年上半年,深交所基金市場共有流動性服務商27家,共為491只ETF產品提供流動性服務。

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP