每日經濟新聞 2023-04-10 17:13:39

◎A股主板注冊制首批10只新股集體上市,標志著A股市場全面邁入注冊制時代。盤面來看,10只主板注冊制新股開盤集合競價即實現全高開。

◎主板實施注冊制后,"打新不敗"神話徹底終結。對此,業內人士認為,券商在詢價中引導各市場主體進行合理定價是關鍵環節。而投資者也應理性投資,根據自身的風險承受能力進行投資決策。

每經記者|王硯丹 每經編輯|葉峰

4月10日,A股主板注冊制首批10只新股集體上市,標志著A股市場全面邁入注冊制時代。

在首批10家企業上市儀式上,證監會主席易會滿表示,注冊制改革帶來的變化是全方位的根本性的。資本市場對實體經濟特別是科技創新的服務功能大幅提升,市場結構和市場生態發生深刻變化,市場活力和市場韌性明顯增強,給市場參與各方帶來了實實在在的獲得感。

對于中簽首批主板注冊制新股的投資者而言,4月10日確實是喜提大禮包。10只新股均實現大幅上漲。

中一簽最多獲利17980元

盤面來看,10只主板注冊制新股開盤集合競價即實現全高開。其中,N陜西能早盤盤中兩次向上觸發臨停,N登康、N柏誠、N南礦、N海森、N中信金、N江鹽、N中電港、N中重也觸發臨停。收盤時,N中電港全天漲幅最大,以221.55%位居漲幅榜第一。N登康以上漲173.89%緊隨其后。

N柏誠以110.63%排名第三。漲幅最小的是N陜西能,但全天漲幅也達到47.92%,超過了過去主板新股上市首日44%的漲停線。

從收益金額來看,如果中一簽500股,投資者中簽N登康收益最大,以收盤價計算,一簽獲利可達到17980元。其次是中簽N海森,可獲利15200元。中簽N中電港獲利第三,可達13160元。中簽N陜西能獲利最少,只有2300元。

此外,首批全面注冊制主板新股大漲也為包銷的券商帶來了豐厚收益。《每日經濟新聞》記者通過Wind資訊統計數據后發現,10只注冊制新股合計包銷浮盈為1.37億元。其中,中金公司包銷N中電港134.13萬股,所獲浮盈為3530萬元居首。西部證券、中信證券包銷N陜西能643.53萬股,所獲浮盈2960萬元排名第二。

首批注冊制10只個股實現差異化定價

首批主板注冊制10只個股上市首秀的圓滿結束,為全面注冊制開了個好頭,增強了市場各方信心。從市場指標來看, 首批主板注冊制的10只新股發行估值差異巨大,反映出市場化定價帶來的巨大變化。

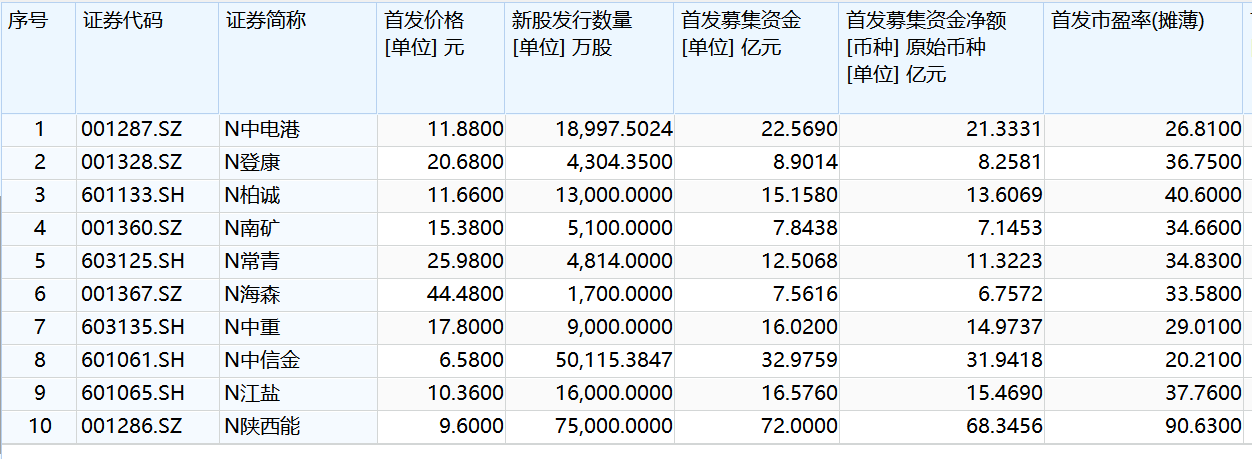

根據 Wind資訊統計數據,今日上市的10只主板注冊制新股中,首發市盈率最低的是N中信金,其攤薄后首發市盈率僅為20.21倍。N中電港、N中重的首發市盈率也均低于30倍。發行市盈率最高的是N陜西能,達到90.63倍。

從過去科創板、創業板的注冊制試驗經驗來看,對于新股面臨可能出現破發的風險,投資者已逐漸接受。如就在4月4日,創業板兩只新股科源制藥、國泰環保上市首日就雙雙破發。國泰環保發行價為每股46.13元,上市當日下跌12.88%。至4月10日,國泰環保已跌破了40元大關,參與打新的投資者損失較大。

主板實施注冊制后,"打新不敗"神話徹底終結。

對此,業內人士認為,券商在詢價中引導各市場主體進行合理定價是關鍵環節。而投資者也應理性投資,根據自身的風險承受能力進行投資決策。

新股上市后有漲有跌是市場走向成熟的表現

券商需從五個方面引導市場主體合理定價

華鑫證券首席策略研究員嚴凱文在書面回復《每日經濟新聞》記者采訪中指出,券商投行引導各市場主體進行合理定價,需要把握五個方面因素:

一是確定合理的底價和頂價范圍:券商投行需要根據市場趨勢和相應的市場參考數據,確定合理的底價和頂價范圍,并在詢價過程中向市場主體明確說明。

二是科學合理的定價模型:券商投行需要建立合理的定價模型,以科學的方法確定證券的市場價格。其中,關鍵的因素及其權重需要根據市場情況和證券特性進行量化計算,以保證定價的合理性。

三是盡可能吸引多樣化的市場參與者:券商投行需要積極吸引多樣化的市場參與者參與詢價,以保證市場的公平競價,避免少數參與者主導價格定價。

四是提高市場透明度:券商投行需要公開有效的市場信息,保證市場透明度,以便不同市場參與者準確把握市場變化和風險,從而更好地參與價格定價。

五是保證市場公正公平:為了保證市場公正公平,在詢價過程中,券商投行需要嚴格履行道德、法律和監管要求,嚴格執行定價程序和市場規則,保障所有市場參與者的利益。

國金證券投行相關負責人則表示,全面注冊制下,新股發行定價權完全交給市場,新股發行上市后有漲有跌是市場走向成熟的表現。

券商投行在新股發行過程中,會陪同發行人與市場詢價主體進行深入的路演推介溝通,積極向市場傳達發行人的公司價值和投資價值,從而協助投資者更加全面了解發行人企業情況以作出正確的價值判斷。在新股詢價結束后,券商投行將根據投資者報價情況進行合理的高價剔除和定價。因此,如若市場整體報價出現明顯的異常偏高情況,券商投行可以選擇發行價相較于"四個值"進行一定的下折調整以保證新股定價的合理性。

而對于普通投資者未來如何參與新股認購,嚴凱文指出,在全面注冊制的背景下,主板新股23倍的發行市盈率上限被打破,因此新股首日的表現,很大程度上取決于市場自身的定價選擇,同時也結合了同期市場環境、交易情緒、企業經營情況等諸多因素,因此對于普通投資者在選擇合適的新股進行投資時,應該理性地結合公司基本面、發行估值、資金參與熱情、市場環境以及行業前景等因素進行綜合分析,并根據自身的風險承受能力進行投資決策。

而國金證券相關負責人則建議,首先投資者應熟悉新股發行的相關公告。其指出,我國新股發行制度下的信息披露是相當公開透明的,新股發行的相關要素都在相關公告中有所體現,熟悉閱讀相關公告可以幫助投資者對公司以及本次發行進行充分的了解。

其次,新股申購前的"發行公告"中會披露相當詳實的關于網下詢價過程以及與定價相關的一些數據供各位投資者參考,如同行業上市公司二級市場平均市盈率、已經或者同時境外發行證券的境外證券市場價格、所有投資者報價情況及四個值等,申購前認真閱讀"發行公告"相關內容可以幫助投資者充分了解本次新股發行的定價情況。最后,建議新股申購前投資者還是要充分研究發行人公司,通過自身研判作出客觀的判斷再決定是否參與,不要盲目跟風,做到真正的研究投資、價值投資,共同為全面注冊制下新股發行的穩定運行貢獻自己的力量。

首批10家主板注冊制新股中信證券保薦最多

券商投行招兵買馬大擴容

全面注冊制將對資本市場投融資生態,乃至證券行業帶來巨大改變,這已經成為市場共識。毋庸置疑,券商投行是全面注冊制的最大受益者之一,也是行業中變化最為徹底的業務條線。

記者通過Wind資訊統計數據后發現,首批10只全面注冊制新股共為券商投行貢獻10.57億元承銷與保薦收入。其中中信證券獨立保薦2家、聯合保薦2家表現最為搶眼;中金公司、中信建投、國信證券、光大證券、國泰君安、申港證券也各保薦了1家。中航證券則參與了對N中信金的聯合保薦,西部證券參與了對N陜西能的聯合保薦。

從2月證監會宣布啟動全面注冊制改革,至最終主板實施注冊制,僅用了兩個月的時間。針對全面注冊制,各家券商也結合自身實際做了充足的應對與準備工作。

國金證券投行相關負責人對記者表示,針對全面注冊制帶來的實際業務情況的變化,未來將著重關注如下三點:

一是針對主板板塊定位的明晰和調整、上市條件的優化,全面梳理現有儲備項目,并對未來主板項目拓展進行有針對性的培訓。主板定位突出大盤藍籌特色,重點支持業務模式成熟、經營業績穩定、規模較大、具有行業代表性的優質企業,與科創板和創業板形成一定差異;主板的上市條件進一步優化,如優化盈利上市標準,取消最近一期末不存在未彌補虧損、無形資產占凈資產的比例限制等要求。

二是針對注冊制改革后主板的審核方式和審核理念的變化,內部制度建設上快速應對,進一步加強三道防線建設。全面注冊制以信息披露為核心的審核理念,勢必進一步對公司合規、風控能力提出更高要求,后續我們將進一步完善一系列質量管理辦法及制度,加強投行業務管理制度和內控機制建設,加強質控、內核對項目立項、申報等過程管控機制,提升其對投行業務前臺的制衡作用,充分發揮"三道防線"的作用,執行項目全過程的動態質量控制。

三是針對全面注冊制帶來的股票發行定價市場化的調整,不斷強化研究能力及銷售能力建設。全面注冊制改革后,投行將逐漸回歸定價和銷售本源,核心競爭力轉向研究能力、定價能力、機構分銷能力。行研能力和定價能力建設是投行應該持續進行的核心能力建設。同時應該看到,全面注冊制實施后,新股發行將逐漸轉入買方市場,承銷商作為股票承銷的核心,新股銷售將依賴于承銷商自身信譽、客戶資源、市場匹配、交易撮合、內部協同和資本實力等綜合因素,新股銷售的復雜性將大幅增加,后續我們會下大力氣從制度上加強我們的銷售能力建設,持續提升股票發行銷售實力。

此外,這位負責人還透露,關于投行團隊層面,適度擴容是早已經定下的投行人力資源策略。"我們會堅持去年提出的目標,2022年至2023年以千人投行為計劃,持續夯實人才儲備,動態優化各團隊人員配置。"

記者注意到,根據東方財富Choice金融終端數據,雖然春招尚未結束,但證券行業保代人數已有小幅增長。截至4月7日,行業保代人數為7894人,與今年年初的7837人相比,增加了57人。

國泰君安相關負責人則表示,全面實行注冊制必將釋放出巨大的改革紅利,投行業務的資本化、綜合化、頭部化的趨勢預計會越發明顯;投行業務的競爭,將更體現在于證券公司綜合實力的競爭。未來國泰君安在投行方面的布局主要集中在以下四個方面:

一是全面注冊制改革有望顯著提升直接融資效率和規模,引導資金更好地投入到科技、創新、綠色等重點發展產業。我們將著力打造產業投行,提升科創金融的服務能力,深耕重點產業,助力實現"科技-產業-資本"良性循環。

二是全面注冊制改革采用市場化定價機制,推動投行業務向以資產發掘、研究定價和銷售交易為核心的模式轉變。我們將積極參與構建中國特色估值體系,全力提升投行團隊估值定價能力和銷售能力,平衡好發行人與投資者、短期利益和長期利益、經濟利益和社會責任等關系。

三是全面注冊制改革加速投行資本化趨勢,進一步凸顯投行作為企業客戶引流門戶的價值。我們將圍繞企業客戶的全生命周期及全業務鏈需求,不斷深化投行與投資、質押等資本型業務的聯動,加強與財富管理、做市交易、減持融資、資產管理等相關業務的協同,真正構建起"以客戶為中心"的平臺化綜合能力。

四是全面注冊制改革對保薦機構等各類中介勤勉盡責提出了更高要求。我們將從內部管理制度、人才隊伍建設、風控技術平臺等多維度完善,契合投行業務特點和發展趨勢的合規風控體系,筑牢投行業務三道防線,推進落實投行項目執業質量專項行動計劃,增強全業務鏈各環節風險意識,確保投行業務切實履行好資本市場"看門人"責任。

封面圖片來源:視覺中國-VCG211101835839

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP