每日經(jīng)濟(jì)新聞 2023-03-24 08:55:14

每經(jīng)記者|王海慜 每經(jīng)編輯|肖芮冬

根據(jù)發(fā)行安排,10只首批主板注冊(cè)制新股將于下周一起陸續(xù)開啟申購(gòu),其中下周一進(jìn)行申購(gòu)的主板注冊(cè)制新股有2家,分別為中重科技、登康口腔。昨日(3月23日)晚間,兩家公司先后披露了此次IPO的發(fā)行價(jià)17.8元/股、20.68元/股,對(duì)應(yīng)的發(fā)行市盈率為29.01倍、36.75倍。這也意味著,起始于2014年的23倍發(fā)行市盈率紅線終成歷史。

與科創(chuàng)板、創(chuàng)業(yè)板有所不同的是,此次主板注冊(cè)制改革,繼續(xù)允許個(gè)人投資者參與網(wǎng)下詢價(jià),所以個(gè)人投資者群體在市場(chǎng)化詢價(jià)中的表現(xiàn)也頗受市場(chǎng)關(guān)注。

值得注意的是,從中重科技、登康口腔披露的網(wǎng)下投資者詳細(xì)報(bào)價(jià)情況來(lái)看,個(gè)人投資者群體的報(bào)價(jià)均值都要低于公募基金、社保基金、養(yǎng)老金、年金基金、保險(xiǎn)資金、QFII等機(jī)構(gòu)群體。

備受關(guān)注的主板注冊(cè)制新股發(fā)行終于要來(lái)了,3月23日晚間,首個(gè)主板注冊(cè)制IPO定價(jià)結(jié)果發(fā)布。根據(jù)中重科技披露的公告顯示,此次IPO的發(fā)行價(jià)17.8元/股,對(duì)應(yīng)的發(fā)行市盈率為29.01倍。

公告中指出,此次設(shè)置的發(fā)行市盈率低于中證指數(shù)有限公司發(fā)布的發(fā)行人所處行業(yè)最近一個(gè)月平均靜態(tài)市盈率,低于同行業(yè)可比公司靜態(tài)市盈率平均水平。

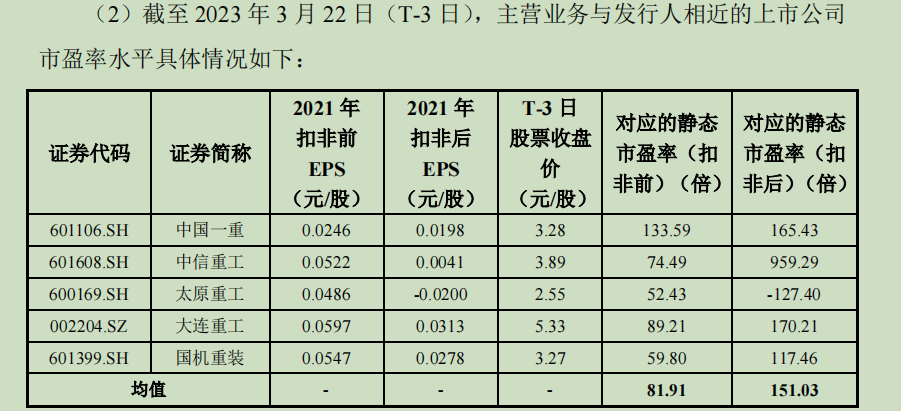

根據(jù)中重科技公告顯示,截至2023年3月22日,主營(yíng)業(yè)務(wù)與中重科技相近的上市公司的靜態(tài)市盈率(扣非后)均值為151倍。

在某業(yè)內(nèi)人士看來(lái),中重科技選取的可比公司的靜態(tài)市盈率都較高,這樣的對(duì)比意義并不大。不過(guò)中重科技此次IPO定價(jià)究竟是否合理,還需要由市場(chǎng)來(lái)檢驗(yàn)。

3月23日晚些時(shí)候,同樣將于下周一進(jìn)行申購(gòu)的另一只主板注冊(cè)制新股登康口腔,也發(fā)布了此次IPO的發(fā)行價(jià)。登康口腔披露的公告顯示,此次IPO的發(fā)行價(jià)為20.68元/股,對(duì)應(yīng)的發(fā)行市盈率為36.75倍。此發(fā)行市盈率高于中證指數(shù)有限公司發(fā)布的同行業(yè)最近一個(gè)月靜態(tài)平均市盈率18.18倍,低于同行業(yè)可比上市公司2021年扣除非經(jīng)常性損益后歸屬于母公司股東凈利潤(rùn)的平均靜態(tài)市盈率51.61倍。

此次主板注冊(cè)制改革,繼續(xù)允許個(gè)人投資者參與網(wǎng)下詢價(jià)。相比之下,科創(chuàng)板、創(chuàng)業(yè)板都不容許個(gè)人投資者參與網(wǎng)下詢價(jià)。

從中重科技昨晚披露的網(wǎng)下投資者詳細(xì)報(bào)價(jià)情況來(lái)看,網(wǎng)下全部投資者的報(bào)價(jià)加權(quán)平均數(shù)為18.9元/股,公募基金、社保基金、養(yǎng)老金、年金基金、保險(xiǎn)資金和合格境外投資者資金的報(bào)價(jià)加權(quán)平均數(shù)為18.75元/股。而個(gè)人投資者的報(bào)價(jià)加權(quán)平均數(shù)僅為16.42元/股,因而此次有不少個(gè)人投資者的報(bào)價(jià)由于低于發(fā)行價(jià)而未入圍。

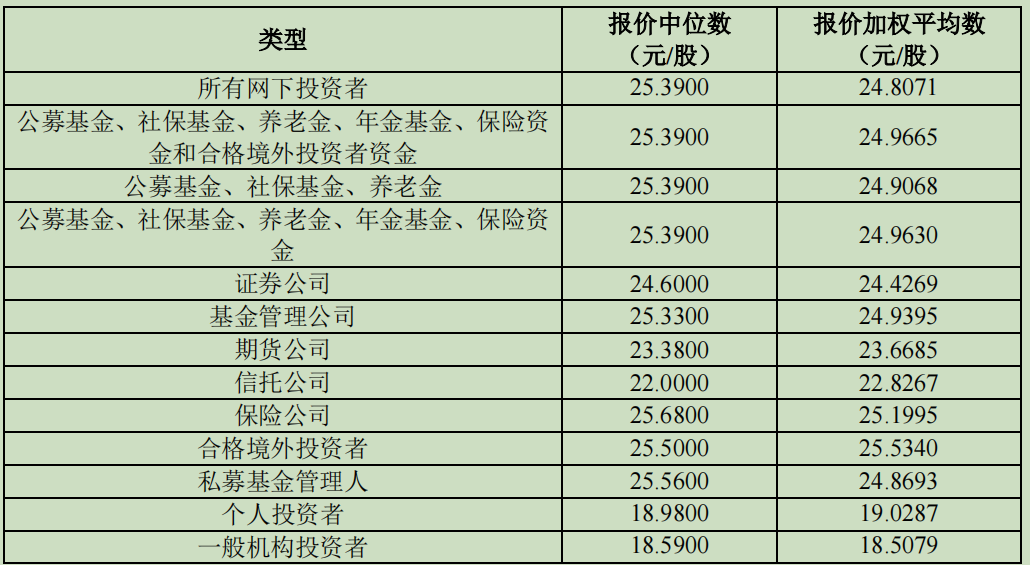

相似的一幕也在登康口腔上出現(xiàn)。從公司披露的網(wǎng)下投資者詳細(xì)報(bào)價(jià)情況來(lái)看,網(wǎng)下全部投資者的報(bào)價(jià)加權(quán)平均數(shù)為24.8元/股,公募基金、社保基金、養(yǎng)老金、年金基金、保險(xiǎn)資金和合格境外投資者資金的報(bào)價(jià)加權(quán)平均數(shù)為24.97元/股。而個(gè)人投資者的報(bào)價(jià)加權(quán)平均數(shù)僅為19元/股,低于20.68元/股的發(fā)行價(jià)。

對(duì)于此次個(gè)人投資者網(wǎng)下詢價(jià)的表現(xiàn),資深投行人士王驥躍向每經(jīng)記者指出,“注冊(cè)制主板新股有個(gè)人投資者參與網(wǎng)下詢價(jià),是延續(xù)之前主板網(wǎng)下詢價(jià)的規(guī)則,這些個(gè)人投資者主要是來(lái)分享網(wǎng)下份額的,并不代表‘牛散’。很多人是之前IPO的股東,有底艙,參與網(wǎng)下認(rèn)購(gòu)是打算獲取無(wú)風(fēng)險(xiǎn)收益。從網(wǎng)下報(bào)價(jià)的情況來(lái)看,個(gè)人投資者的報(bào)價(jià)偏離主要機(jī)構(gòu)報(bào)價(jià)較遠(yuǎn),顯得定價(jià)能力不夠?qū)I(yè)。”

不過(guò),王驥躍也表示,“新股定價(jià)是否合理、報(bào)價(jià)是否專業(yè),需要二級(jí)市場(chǎng)驗(yàn)證,專業(yè)機(jī)構(gòu)投資者的報(bào)價(jià)也未必會(huì)得到市場(chǎng)接受,科創(chuàng)板、創(chuàng)業(yè)板都是專業(yè)投資者報(bào)價(jià),破發(fā)也屢見不鮮。注冊(cè)制下,打新需謹(jǐn)慎。”

在2019年、2020年,科創(chuàng)板、創(chuàng)業(yè)板同樣經(jīng)歷過(guò)一次發(fā)行制度向注冊(cè)制的切換。2019年6月27日~7月12日,首批25只科創(chuàng)板新股啟動(dòng)發(fā)行。這25只新股中除了大盤股中國(guó)通號(hào)外,其余24只新股的發(fā)行市盈率區(qū)間為34.12~148.8倍,平均值高達(dá)52.5倍。

2020年8月最早的幾批注冊(cè)制創(chuàng)業(yè)板新股啟動(dòng)發(fā)行。據(jù)Choice數(shù)據(jù)統(tǒng)計(jì),當(dāng)年8月完成發(fā)行的23只創(chuàng)業(yè)板新股的發(fā)行市盈率區(qū)間為18.4~59.74倍;其中有多達(dá)19只新股的首發(fā)市盈率超過(guò)了23倍,有53只新股的首發(fā)市盈率超過(guò)了50倍。不過(guò),這23只注冊(cè)制創(chuàng)業(yè)板新股發(fā)行市盈率平均值為35.6倍,較首批科創(chuàng)板新股低了不少。

有分析認(rèn)為,在23倍發(fā)行市盈率紅線完全放開之后,未來(lái)主板新股的發(fā)行市盈率超過(guò)23倍或?qū)⒊蔀槌B(tài),而這也將增加主板新股上市后破發(fā)的概率。

根據(jù)發(fā)行安排,首批10只主板注冊(cè)制新股將于下周一起陸續(xù)開啟申購(gòu),其中下周一進(jìn)行申購(gòu)的主板注冊(cè)制新股有2家,下周二進(jìn)行申購(gòu)的主板注冊(cè)制新股有4家,下周三進(jìn)行申購(gòu)的主板注冊(cè)制新股有4家,發(fā)行節(jié)奏顯得較為密集。

記者注意到,最近幾天業(yè)內(nèi)的多家券商紛紛通過(guò)各種渠道向投資者發(fā)布注冊(cè)制在主板落地后打新規(guī)則發(fā)生的一系列變化,并提醒投資者要注意打新的相關(guān)風(fēng)險(xiǎn)。

例如,日前中信證券曾在官方微信公眾號(hào)上發(fā)文提示了首批主板注冊(cè)制新股“5大不得不知的打新要點(diǎn)”:1、新股定價(jià)規(guī)則有變,0破發(fā)或?qū)⒊蓺v史;2、網(wǎng)上申購(gòu),每一申購(gòu)單位數(shù)量降為500股;3、新股上市連板效應(yīng),將不復(fù)存在;4、有且只有一次有效申購(gòu)機(jī)會(huì);5、新股上市,股票簡(jiǎn)稱新增特殊標(biāo)識(shí)。

封面圖片來(lái)源:視覺(jué)中國(guó)-VCG111407486664

如需轉(zhuǎn)載請(qǐng)與《每日經(jīng)濟(jì)新聞》報(bào)社聯(lián)系。

未經(jīng)《每日經(jīng)濟(jì)新聞》報(bào)社授權(quán),嚴(yán)禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請(qǐng)作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟(jì)新聞APP