每日經濟新聞 2019-12-30 20:44:21

上周末,各大機構對于新證券法的政策解讀中,相比中小券商,頭部券商被認為更有能力把握注冊制到來的紅利,其中一個主要因素在于頭部券商在投行業務上優勢明顯。

每經記者 王海慜 每經編輯 葉峰

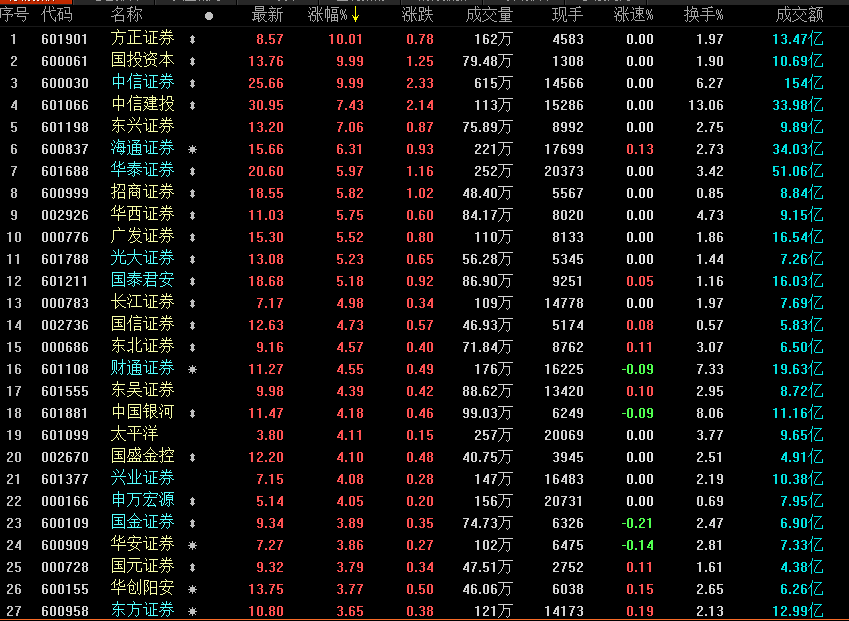

今日券商板塊再度集體飄紅。與近期每逢券商板塊上漲,領漲的往往是一些小型券商明顯不同的是,今日大型頭部券商成了板塊領漲的主力。

上周末,各大機構對于新證券法的政策解讀中,相比中小券商,頭部券商被認為更有能力把握注冊制到來的紅利,其中一個主要因素在于頭部券商在投行業務上優勢明顯。

據統計,2019年A股IPO的總融資金額超2500億元,是2012年以來IPO融資金額最多的一年,這也給券商投行帶來了百億規模的承銷保薦費蛋糕。從今年這塊百億級蛋糕的分配格局來看,第一梯隊的“三中”瓜分了蛋糕的三成份額,第二梯隊的競爭趨于激烈,除了一些老牌投行依然有競爭力之外,東興證券、長江證券等一眾“黑馬”也開始紛紛崛起。

頭部券商領漲板塊

上周末新修改的證券法在十三屆全國人大常委會第十五次會議閉幕會上表決通過。此次,新證券法中有多處涉及證券公司的條款,其中既有允許證券公司開展股權激勵和員工持股、全面推行注冊制的政策紅利,同時也加大了對證券公司違法的處罰力度。

今日券商板塊漲幅榜

今日盤面上券商板塊集體飄紅,成為拉動大盤的主要動力之一。不過與近期每逢券商板塊上漲,領漲的往往是一些小型券商股不同的是,今日盤面上大型頭部券商成了板塊領漲的主力。截至今日收盤,中信證券漲停、中信建投上漲7.43%、海通證券上漲6.3%、華泰證券上漲6%。

在上周末,各大機構對于新證券法的政策解讀中,相比中小券商,頭部券商被認為更有能力把握注冊制到來的紅利。

例如天風證券非銀團隊日前指出,新證券法明確全面推行注冊制,融資體系將發生逆轉,即將迎來股權融資時代,利好券商投行業務。而健全多層次資本市場體系,將拓寬券商業務體系,考驗券商服務優質企業的綜合能力,穩健發展的頭部券商將繼續搶占中小投行的市場份額,行業競爭格局預期優化。

今年IPO募資金額歷史第四

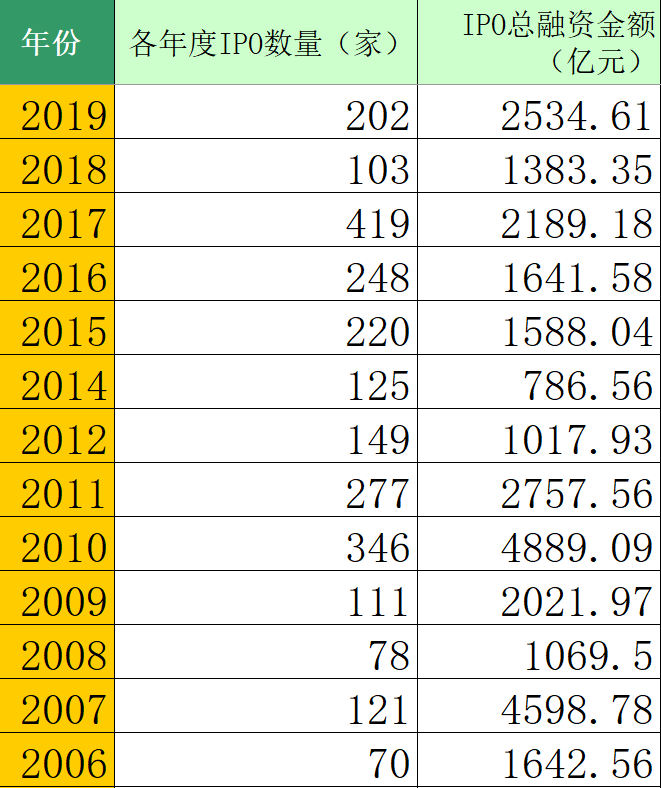

在一些投資者看來,今年IPO市場新股發行節奏有所加快。事實上,對比歷史同期,今年的IPO節奏只是在去年低基數的基礎上有所加快。

2006年以來IPO市場概況 數據來源:Choice數據

據Choice數據顯示,截至12月27日,今年IPO的數量為202家, 比2018年多出近一倍。但在歷史上排名第7位,低于2015、2016、2017年。

不過,今年IPO的總融資金額卻是近年來較高的一年。據Choice數據統計,今年IPO的總融資金額為2534.6億元,是2012年以來IPO融資金額最多的一年,在歷史上排名第四。歷史上,IPO融資金額規模排名前三的年份分別為2010年、2007年、2011年。

有分析認為,今年IPO融資規模較大的主要原因為,今年來A股上市了幾家融資金額規模達百億元的大盤股,例如郵儲銀行、浙商銀行、中國廣核等;相比之下,2017年雖然IPO的數量超400家,但以中小型公司為主,當年募資凈額最多的一家公司為財通證券,其募資凈額為39.6億元。

除此之外,今年IPO的一個特征是審核過會率較此前兩年有所提升。據Choice數據統計,2019年,IPO審核的過會率為89.5%。

從IPO重啟的2014年算起,2014年、2015年、2016年、2017年和2018年IPO審核的過會率分別為89.34%、92.3%、91.14%、79.3%和60%。相比之下,今年IPO的過會率明顯高于2018年,但低于2015年、2016年。

“第二梯隊”競爭趨于激烈

IPO發行通道變得更為順暢,得益的除了發行人外,作為中介機構的投行的承銷保薦收入也會水漲船高。

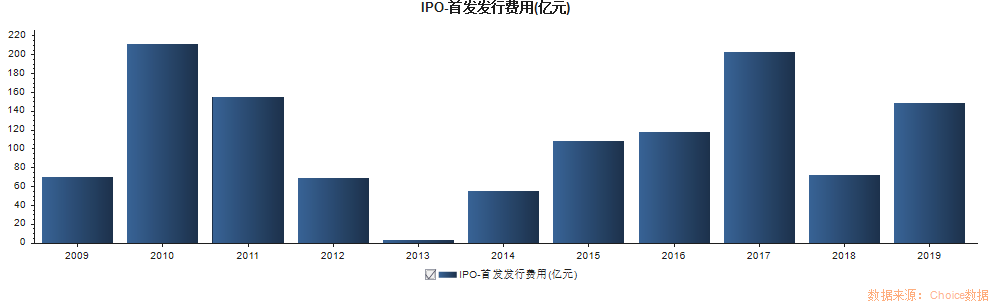

2009年以來歷年IPO首發費用 數據來源:Choice數據

據Choice數據統計,截至12月27日,今年來所有IPO的首發費用為148.6億元,同比增長107%,在最近10年內排名第四,僅次于2010年、2017年、2011年。

而IPO發行費用中,券商投行的承銷保薦費又往往占到大頭。那么又有哪些券商能在今年的百億承銷保薦費蛋糕中分到最大的份額呢?

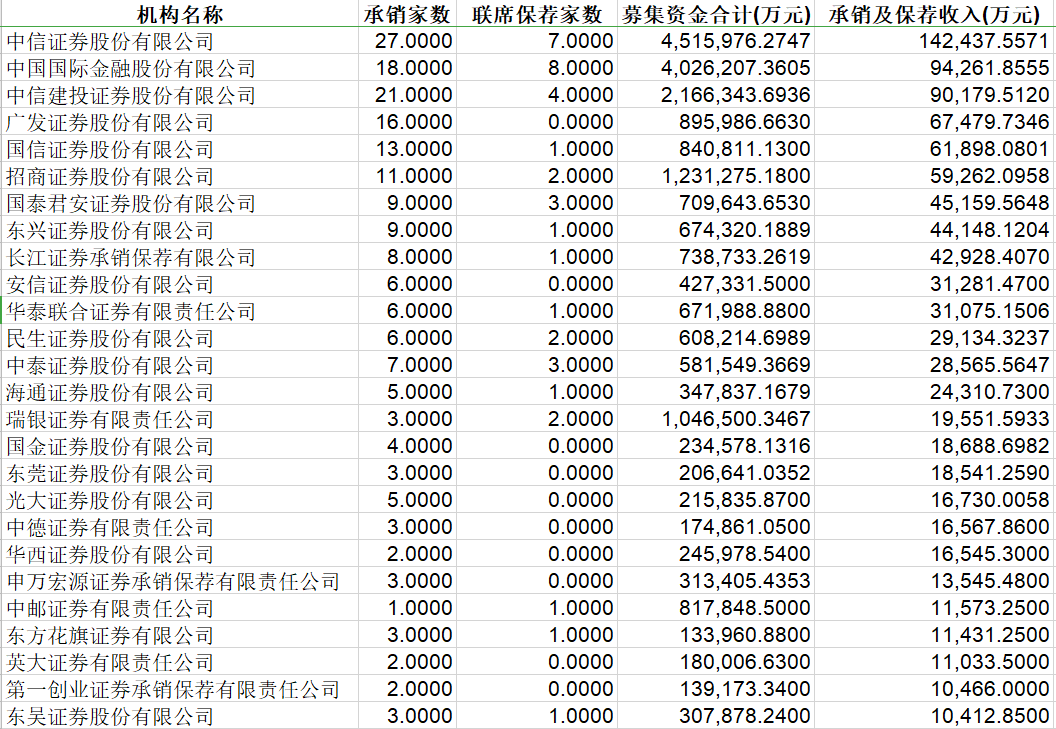

今年IPO承銷保薦收入過億的券商 來源:Choice數據

據Choice數據統計,今年來,IPO承銷保薦費收入超1億元的券商有26家,比去年多出10家。

其中,有5家券商今年IPO承銷保薦費收入超過了6億元,而去年全年只有中金公司一家券商的承銷保薦費收入超過6億元。

今年,“三中一華”的“三中”中信證券、中金公司、中信建投依舊牢牢把持著自己行業前四的“第一梯隊”地位。這3家券商今年的IPO承銷保薦收入合計32.7億元 ,同比增長112%,占今年行業IPO承銷保薦收入總規模的三成。

行業前四之后的“第二梯隊”今年大多也迎來了IPO業務的豐收,不過競爭格局趨于激烈。

從統計數據來看,今年“第二梯隊”中除了有國信證券、國泰君安等老牌投行外,東興證券、長江證券等“黑馬”也在今年以IPO承銷保薦收入同比增長明顯、行業排名提升較快的表現擠進了行業“第二梯隊”。

此外,中泰證券、光大證券、華西證券、中郵證券、東莞證券、英大證券、第一創業等券商今年的IPO業務也取得了較大幅度的增長。

不過,原本屬于”第一梯隊”的華泰聯合今年明顯掉隊,今年該公司的IPO承銷保薦費收入為3.1億元,在業內僅排名第11位。而去年盡管是IPO小年,但華泰聯合的IPO承銷保薦費收入仍然有5.06億元,在業內高居第二。

華泰聯合今年的掉隊也從一個側面反應了行業競爭趨于激烈。

某大型券商投行人士向記者表示,券商的投行業務和經紀業務不一樣,幾個關鍵人物可能會起到至關重要的作用。

對于今年東興證券等部分券商IPO承銷保薦業務的“快速”崛起,他認為,投行業務的發展既需要人才,也需要時間,“即使有關鍵人物加盟,但效果顯現往往需要幾年時間,因為項目都有積累的過程,只是這些券商今年開花結果了。”

此外,值得注意,盡管今年不少券商在IPO承銷保薦收入上賺的盆滿缽滿,但一些區域性券商今年的IPO業務卻不進則退。

最近華東某大型券商有關人士在和記者交流時表示,如今即使是地方大型企業的投行項目,區域型券商也面臨著全國性頭部券商的競爭。為了提升本部投行業務的競爭力,公司已把在上海的投行業務團隊人員大量抽調至所屬省份。

明年機遇與風險并存

今年IPO市場已經塵埃落定,那么明年的格局又將是如何?

據Choice 數據統計,除科創板以外,目前處于正常審核狀態的擬IPO公司有430多家,而這些擬IPO公司背后的保薦機構共有近60家,即平均每家保薦機構在手的擬IPO公司大約為7家。

不過一些大型投行目前在手的擬IPO公司的數量遠超平均值。其中,擬IPO公司的保薦機構為中信證券的公司有25家,保薦機構為中信建投的公司有39家,保薦機構為中金公司的公司有20家,保薦機構為招商證券的公司有23家,保薦機構為廣發證券的公司有20家,保薦機構為海通證券的公司有20家,保薦機構為國泰君安的公司有14家,保薦機構為國信證券的公司有14家,保薦機構為東興證券的公司有13家。

盡管從目前的情況來看,明年IPO市場的主要份額可能仍然為少數大型券商所把持,不過隨著新證券法從明年3月起的正式實施,這些券商和相關從業人員所面臨的監管壓力也將成倍放大。

天風證券非銀團隊指出,新證券法大幅提高了券商違法成本,將考驗券商風控能力,風控能力必須與業務發展相匹配,否則將會出現券商大幅虧損甚至破產重組的情況。

事實上,在今年科創板項目的承銷保薦過程中,中信證券、中金公司等頭部券商都曾因為違規而收到監管機構的罰單。

封面圖片來源:攝圖網

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP